सबप्राइम मोर्टगेज क्राइसिस

सबप्राइम मोर्टगेज क्राइसिस निरंतर जारी अचल संपत्ति और वित्तीय संकट है जो संयुक्त राज्य में गिरवी अपराधों और पुरोबंधों में नाटकीय उत्थान से विश्वभर में बैंकों और वित्तीय बाजारों पर प्रतिकूल परिणामों से फ़ैल गया। यह संकट, जिसकी जड़ें 20 वीं सदी के समापन वर्षों में हैं, 2007 में स्पष्ट रूप से उभर कर सामने आया और वित्तीयउद्योग के नियमन एवं वैश्विक वित्तीय प्रणाली की कमजोरियों को व्यापक रूप से उजागर कर दिया।

हाल के वर्षों में संयुक्त राज्य के अनुमानतः 80% गिरवी समायोज्य दर पर सबप्राइम उधारकर्ताओं को दी गयी। जब संयुक्त राज्य में आवास की कीमतों में 2006-07 में गिरावट आने लगी पुनर्वित्तीयन और भी अधिक दुष्कर हो गया और जैसा कि समायोज्य दर पर गिरवी को ऊंची दरों पर दोबारा स्थिर करना पड़ा, बंधक अपराध बहुत बढ़ गए। सबप्राइम गिरवी से समर्थित प्रतिभूतियां जो व्यापक रूप से वित्तीय संस्थाओं के अधीन थीं, उनकी अधिकतम कीमत समाप्त हो गई। फलतः सारे विश्व में ऋण में कसाव लाते हुए कई बैंकों एवं संयुक्त राज्य सरकार के प्रायोजित उद्यमों की पूंजी में व्यापक गिरावट आ गई।

पृष्ठभूमि और घटनाओं की समय रेखा

तत्काल कारण अथवा संकट का उत्पन्न होना संयुक्त राज्य में आवासीय बुलबुले (हाऊसिंग बबल) का फूटना (बर्स्टिंग) जो अनुमानतः 2005-2006 में शिखर पर पहुंच गया। इसके तुरंत बाद सबप्राइम पर उच्च बकाया दर और समायोज्य दर पर गिरवी (ARM) में तेजी आने लगी। आसान आरंभिक शर्तों और आवास की कीमतों में वृद्धि की दीर्घकालीन प्रवृत्ति ने ऋणधारकों को यह अनुमान करने के लिए इस आशा से उत्साहित कर दिया कि कठिन गिरवी पर अब अनुकूल शर्तों पर वे अविलम्ब पुनर्वित्तीयन कर सकेंगे। हालांकि एक बार जब ब्याज की दरें बढ़नी शुरू हो गई और सन् 2006-2007 में संयुक्त राज्य के कई हिस्सों में आवास की कीमतों में मामूली गिरावट आरंभ हो गई, तो पुनर्वित्तीयन और भी अधिक कठिन हो गया। जैसे ही आरंभिक शर्तों की अवधि समाप्त हो गई बकाया और पुरोबंध की गतिविधियों में नाटकीय ढंग से तेजी आ गई, जैसा कि अनुमान था मकान की कीमतों में वृद्धि विफल रही और उच्चतर ARM ब्याज दर पुनः तय हो गई। कीमतों में गिरावट के परिणामस्वरूप मकान की क़ीमतें गिरवी ऋण से भी कम हो गई, पुरोबन्ध में प्रवेश करने के लिए वित्तीय प्रोत्साहन का प्रावधान किया गया। संयुक्त राज्य में सन् 2006 में शुरू होने वाली पुरोबन्ध की महामारी वैश्विक आर्थिक संकट का महत्वपूर्ण कारक बनी रही, क्योंकि यह उपभोक्ताओं के धन को खाली कर देती है और बैंकिंग संस्थाओं की वित्तीय क्षमता का अवक्षय करती है।

संकट की ओर बढ़ते हुए वर्षों में, एशिया की तेजी से बढ़ती हुई अर्थव्यवस्था और तेल-उत्पादक देशों से प्रचुर परिमाण में विदेशी मुद्रा संयुक्त राज्य अमेरिका में प्रवाहित होने लगी। सन् 2002 से 2004 के बीच कम अमेरिकी ब्याज दरों के साथ निधियों के अंतर्वाह ने ऋण की शर्तों को सहज करने में सहयोग दिया, जिसने आवास और ऋण के लिए ईंधन का काम किया। विभिन्न प्रकार के ऋणों (जैसे गिरवी, क्रेडिट कार्ड, एवं वाहन) को पाना आसान था और उपभोक्ताओं को अभूतपूर्व ऋण का बोझ उठाना पड़ा. आवास और ऋण की गरम बाजारी के रूप में गिरवी पृष्ठ पोषित प्रतिभूतियां (MBS) कहलानें वाली वित्तीय समझौते की राशि, जिसने गिरवी के भुगतान और आवास की कीमतों से अपनी कीमत व्युत्पन्न की, काफी बढ़ गई। ऐसे वित्तीय नवोन्मेषने संसार भर के संस्थानों एवं निवेशकों को संयुक्त राज्य के आवास बाजार में निवेश करने में सक्षम बनाया। जैसे ही आवास की कीमतों में गिरावट आई, प्रमुख वैश्विक वित्तीय संस्थानों जिन्होनें उधार लिया था और सबप्राइम MBS में भारी निवेश किया था उन्हें उल्लेखनीय नुकसान सहना पड़ा. जैसे ही यह संकट आवास बाजार से अन्य आर्थिक क्षेत्रों में फ़ैल गया दूसरे प्रकार के ऋणों के बकाये और नुकसान में भी उल्लेखनीय वृद्धि हो गई। वैश्विक स्तर पर कुल अनुमानित नुकसान अरबों अमेरिकी डॉलर है।

अपेक्षित उगाही की उम्मीदों को दिवालियापन में बदल देने वाले आवास ऋण (हाऊसिंग बबल्स) बनने लगे, सिलसिलेवार कारकों के कारण वित्तीय प्रणाली तेजी से कमज़ोर होने लगी। नीति नियामकों ने आभासी बैंकिंग प्रणाली के रूप में भी मानी जाने वाली वित्तीय संस्थाओं, जैसे कि निवेशी बैंकों और बचाव निधियों के द्वारा निभाई जाने वाली बढ़ती हुई अहम भूमिका को मान्यता नहीं प्रदान की। कुछ विशेषज्ञों का मानना है कि संयुक्त राज्य की अर्थ व्यवस्था में ऋण उपलब्ध कराने में ये संस्थाएं उतनी ही महत्वपूर्ण हो गई हैं जितनी कि वाणिज्यिक निक्षेपी बैंक, लेकिन वे समान नियमों के अधीन नहीं थे। इन संस्थाओं के साथ ही साथ कुछ विनियमित बैंकों को भी उल्लेखनीय ऋण के भार वहन करने पड़े जब उन्हें उपरोक्त ऋण प्रदान करना पड़ा जबकि उनके पास इतनी वित्तीय गुंजाइश भी नहीं थी की बड़े बकाया कर्जों को अथवा MBS नुकसानों को आमेलित कर (खपा) सकें. इन नुकसानों ने आर्थिक गतिविधियों को धीमा कर दिया जिससे वित्तीय संस्थाओं की उधार देने की क्षमता पर असर पड़ा. प्रमुख वित्तीय संस्थाओं की स्थिरता को लेकर चिताओं ने केन्द्रीय बैंकों को वाणिज्यिक शेयर बाजार में आस्था की पुनः प्रतिष्ठा हेतु ऋणदान को बढ़ावा देने के लिए निधियां उपलब्ध कराने की कार्रवाई में तेजी लानी पड़ी जो व्यवसाय परिचालनों के निधीयन के लिए अनिवार्य हैं। सरकारों ने भी अतिरिक्त वित्तीय वायदों की उल्लेखनीय अवधारणा के साथ महत्वपूर्ण वित्तीय संस्थाओं को उपनिधि से उन्मुक्त (बेल्ड आउट) कर दिया.

विश्वभर में केन्द्रीय बैंकों की ब्याज दरों में कटौती के फैसले और सरकारों के आर्थिक प्रोत्साहन पैकेज लागू करने की दिशा में आवास बाजार की मंदी और बाद में वित्तीय बाजार में संकट बुनियादी कारक थे जिसने व्यापक अर्थव्यवस्था के जोखिमों को जन्म दिया। इस संकट के कारण वैश्विक शेयर बाजारों पर नाटकीय प्रभाव पड़े. 1 जनवरी और 11 अक्टूबर 2008 के बीच, संयुक्त राज्य निगमों के शेयर धारकों को लगभग आठ ट्रिलियन डॉलर का नुकसान सहना पड़ा क्योंकि उनकी शेयर पूंजी की कीमत 20 ट्रिलियन डॉलर से घटकर 12 ट्रिलियन डॉलर हो गई। दूसरे देशों में नुकसान का औसत लगभग 40% रहा। शेयर बाजार में नुकसान और आवास की कीमत में गिरावटों ने उपभोक्ताओं के मूल आर्थिक यंत्र यानी खर्च पर अधोमुखी दबाव डाल दिया। बृहत्तर विकसित और उभरते हुए राष्ट्रों के नेता संकट को हल करने की दिशा में रणनीति प्रतिपादित करने के लिए नवम्बर 2008 और मार्च 2009 में आपस में मिले। अप्रैल 2009 तक संकट के कई मूल कारणों की तलाश अब भी जारी थी। सरकारी अधिकारियों, केंद्रीय बैंकरों, अर्थशास्त्रियों एवं वाणिज्य प्रशासकों ने समाधानों के कई सुझाव दिए।

मोर्टगेज मारकेट

सबप्राइम उधारकर्ताओं ने ऋण के इतिवृत्त को विशिष्ट रूप से दुर्बल कर दिया और अदायगी की क्षमता को कम कर दिया। सबप्राइम ऋणों में प्रधान उधारकर्ताओं को ऋण देने की तुलना में बकायाका उच्चतर जोखिम है। अगर कोई उधारकर्ता ऋण दाताओं (कोई बैंक अथवा कोई दूसरी वित्तीय संस्था) को ठीक समय पर बकाया गिरवी भुगतान करने के मामले में दोषी है तो उधार दाता पुरोबंध की पद्दति अपनाकर संपति को अपने कब्जे में कर सकते हैं।

मार्च 2007 तक संयुक्त राज्य अमेरिका की सबप्राइम गिरवी की अनुमानित कीमत 1.3 ट्रिलियन डॉलर तक पहुंच गई। जिसमें प्रथम ग्रहणाधिकार वाली अदत्त सबप्राइम गिरवी थी। सन् 2004 से 2006 के मध्य कुल प्रवर्तकों के सापेक्ष 18% से 21% की सीमा में सबप्राइम गिरवी के शेयर, बनाम 2001-2003 और 2007 में 10% से भी कम थे। 2007 की तीसरी तिमाही में, सबप्राइम ARMs से संयुक्त राज्य अमेरिका की अदत्त गिरवी में 6.8% की भरपाई हो सकी और 43% उसी तिमाही से शुरू होने वाले पुरोबंध के लिए हिसाब में ले लिया गया। अक्टूबर 2007 तक, सबप्राइम समायोज्य दर (ARM) पर अनुमानतः 16% गिरवी या तो 90 दिनों से अदत्त थी या फिर मोटे तौर पर 2005 की दर की तिगुनी दर पर उधारदाता पुरोबंध की प्रक्रिया प्रारंभ कर चुके थे। जनवरी 2008 तक, बकाया दर 21% तक पहुंच चुकी थी और मई 2008 तक यह 25% तक बढ़ गई।

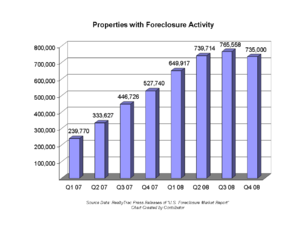

अमेरिकी परिवारों के मालिकाने में आवासीय गिरवी की अदत्त बकाये की कीमत हर चार अमेरिकी परिवार के आवासीय मकानों की खरीद की कीमत के बराबर सन् 2006 के अंत तक 9.9 ट्रिलियन अमेरिकी डॉलर और सन् 2008 के मध्य तक 10.6 ट्रिलियन अमेरिकी डॉलर थी। सन् 2007 के दौरान, ऋणदाताओं ने लगभग 1.3 मिलियन की संपत्ति पर पुरोबंध की कार्यवाही आरंभ कर दी जो सन् 2006 की तुलना में 79% की वृद्धि थी। यह सन् 2008 में बढ़कर 2.3 मिलियन हो गई जो सन् 2007 की तुलना में 81% की वृद्धि थी। अगस्त 2008 तक, अदत्त गिरवी के 9.2% या तो बकाये के लिए दोषी थे या तो फिर पुरोबंध में थे। अगस्त 2007 से अक्टूबर 2008 के मध्य 936,439 अमेरिकी आवासों ने पुरोबंध (मोचन निषेध) पूरा कर लिया। दाखिले (आवेदन) की संख्या और दर के संदर्भ में ही पुरोबंध विशेष राज्यों में केंद्रित हैं। सन् 2008 के दौरान दस राज्यों में 74% पुरोबंध के लिए दाखिल किए गए; जिसमें से शीर्ष दो (कैलिफोर्निया और फ्लोरिडा) ने 41% से प्रतिनिधित्व किया। राष्ट्रीय पुरोबंध (मोचन निषेध) के औसत दर 1.84% से नौ राज्य ऊपर थे।

कारण

इस संकट के लिए आवासीय और ऋण दोनों ही बाजारों में कई कारकों को उत्तरदायी ठहराया जा सकता है, जो कई वर्षों से उभर रहे थे। प्रस्तावित कारणों में मकान मालिकों के अपने गिरवी के भुगतान की असमर्थता जो मुख्यतः बंधकों के समायोज्य दर पर पुनः स्थिर (तय) करना, उधारकर्ताओं की सीमाधिकता, लूट का उधार, गरम बाजारी के दौरान अटकलबाजियां और अधिक इमारतों का निर्माण, जोखिम वाले गिरवी उत्पाद, व्यक्तिगत और कॉर्पोरेट ऋण के ऊंचे स्तर, ऐसे वित्तीय उत्पाद जिसने गिरवी बकायों के जोखिम को वितरित किया और शायद बंद कर दिया, मौद्रिक नीति, अंतर्राष्ट्रीय व्यापार में असंतुलन तथा सरकारी विनियमन (या उनका अभाव) अंतर्भुक्त हैं। सबप्राइम संकट के दो महत्वपूर्ण उत्प्रेरक थे - निजी क्षेत्र से धन का अंतर्वाह और गिरवी बौंड बाजार में बैंकों का प्रवेश तथा बंधक दलालों के लूटमार (प्रीडेटरी) के उधार देने के उदार आचरण, खासकर समायोज्य दर पर 2-28 ऋण. आख़िरकार हो सकता है इन कारणों के केंद्र में विशेष रूप से वॉल स्ट्रीट की अमानतदार उपनिहिति एवं वित्तीय उद्योग के नैतिक जोखिम हों.

15 नवम्बर 2008 के अपने "वित्तीय बाजार और विश्व की अर्थव्यवस्था पर हुए शिखिर सम्मलेन की घोषणा" में ग्रुप 20 के के नेताओं ने निम्नलिखित कारणों का उल्लेख किया:

During a period of strong global growth, growing capital flows, and prolonged stability earlier this decade, market participants sought higher yields without an adequate appreciation of the risks and failed to exercise proper due diligence. At the same time, weak underwriting standards, unsound risk management practices, increasingly complex and opaque financial products, and consequent excessive leverage combined to create vulnerabilities in the system. Policy-makers, regulators and supervisors, in some advanced countries, did not adequately appreciate and address the risks building up in financial markets, keep pace with financial innovation, or take into account the systemic ramifications of domestic regulatory actions.

आवास बाजार में तेजी और दिवालियापन

इस संकट से पूर्व कई वर्षों के लिए नीची ब्याज दर और विदेशी निधि के अंतर्वाह ने ऋण की आसान शर्तें पैदा की, जिससे आवास बाजार में तेजी आई और कर्ज-वित्तपोषण की खपत में उत्साहजनक वृद्धि हुई। संयुक्त राज्य अमेरिका में 1994 में मकान मालिकाना दर 64% (जो सन् 1980 से बरकरार थी) वह बढ़कर 2004 में सर्वकालीन ऊंचाई 69.2% तक पहुंच गई। मकान मालिकाना दर की इस वृद्धि तथा कीमतों में उछाल लाने वाली मकान की मांगों में सबप्राइम उधार का प्रमुख योगदान था।

सन् 1997 और 2006 के बीच, विशेष प्रकार के अमेरिकी आवास की कीमत 124% बढ़ गई। सन् 2001 के अंत तक दो दशकों के दौरान आवास की राष्ट्रीय मध्यम कीमत परिवार की मध्य आय की 2.9 से बढ़कर 3.1 गुणा हो गई। सन् 2004 में यह अनुपात ऊपर उठकर 4.० हो गया और सन् 2006 में 4.6 तक पहुंच गया। अपेक्षित उगाही की उम्मीदों को दिवालियापन में बदल देने वाले आवास ऋणों (हाऊसिंग बबल) के कारण कुछ मकान मालिकों को नीची ब्याज दरों पर अपने मकानों के पुनर्वित्तपोषण या मूल्य में वृद्धि की सुरक्षित जमानत पर द्वित्तीय बार गिरवी लेकर उपभोक्ताओं के व्यय पर वित्तपोषण प्रतिफलित हुए. सन् 1990 में 77% की तुलना में सन् 2007 में संयुक्त राज्य अमेरिका के हर परिवार पर कर्ज वार्षिक व्ययन के प्रतिशत पर व्यक्तिगत आय 127% था।

जब आवास की कीमतें बढ़ रही थीं उपभोक्ता कम बचत कर रहे थे और साथ ही साथ अधिक उधार लेकर अधिक खर्च भी कर रहे थे। सन् 1974 के वर्षांत में पारिवारिक इकाई पर ऋण 705 बिलियन अमेरिकी डॉलर जो सन् 2000 के वर्षांत तक निजी आय का 60% व्ययन था, बढ़कर 7.4 ट्रिलियन डॉलर हो गया और अंत में, सन् 2008 के मध्य तक 14.5 ट्रिलियन डॉलर तक पहुंच गया जो व्यक्तिगत आय के व्ययन का 134% था। सन् 2008 के दौरान, विशिष्ट अमेरिकी पारिवारिक इकाई के पास 13 क्रेडिट कार्ड होते थे जिसमें से सन् 1970 में 40% पारिवारिक इकाइयों के पास शेषराशि 6% से ऊपर थी। उपभोक्ताओं के द्वारा आवास इक्विटी निष्कर्षण से उपयोग में लाई गयी उन्मुक्त नकद राशि जो सन् 2001 में 627 बिलियन डॉलर थी वह सन् 2005 में 1,428 बिलियन अमेरिकी डॉलर तक बढ़कर दुगुनी हो गयी, चूंकि आवास ऋण अपेक्षित उगाही की उम्मीदों (हाऊसिंग बबल) के विपरीत, उस अवधि में लगभग 5 ट्रिलियन डॉलर के कुल दिवालियापन तक पहुंच गया। संयुक्त राज्य में GDP की अपेक्षा आवास गिरवी ऋण सन् 1990 के दशकों के दौरान 46% के औसत से सन् 2008 में 73% तक बढ़कर 10.5 ट्रिलियन अमेरिका डॉलर तक पहुंच गया।

इस ऋण और आवास की कीमतों में विस्फोटक वृद्धि ने आवास निर्माण में उछाल को जन्म दिया और अततः बिनबिके मकानों के आधिक्य को और बढ़ा दिया, जिस कारण आसमान छूने वाली अमेरिकी आवास की कीमतें सन् 2006 की मध्यावधि में नीचे उतरने लगीं. आसान ऋण और मकान की कीमतों में लगातार वृद्धि की धारणा ने भी, अनेक सबप्राइम उधारकर्ताओं को समायोज्य दर पर गिरवी प्राप्त करने के लिए उत्साहित किया। इन गिरवियों ने कुछ पूर्व निर्धारित अवधि कें लिए उधारकर्ताओं को बाजार से नीचे ब्याज दर पर प्रलोमित भी किया, जो गिरवी की बची हुई अवधि के लिए भी बाजार के ब्याज दर हो गए। ऐसे उधारकर्ता जो बढ़े भुगतान नहीं कर पाए वे शुरूआती रियायती मियाद की समाप्ति पर अपनी गिरवी पर पुनर्वित्तीयन के लिए एकबार फिर कोशिश करेंगे। एकबार जब संयुक्त राज्य अमेरिका के कई हिस्सों में मकान की कीमतें नीचे गिरने लगीं तो पुनर्वित्तीयन और भी अधिक जटिल हो गया। पुनर्वित्तीयन के द्वारा बड़े मासिक भुगतान से बचने में अपने को अक्षम पाने वाले उधारकर्ता बकाया लगाने लगे।

जैसा कि अधिकतर उधारकर्ता अपनी गिरवी में भुगतान देना बंद कर देते हैं। (यह चलते रहने वाला संकट है) पुरोबंधों और मकानों की बिक्री के लिए आपूर्ति में वृद्धि होती है। इससे आवास की कीमतों पर अधोमुखी दबाव पड़ता है जो मकान मालिकों की इक्विटी को आगे और भी कम कर देता है। गिरवी के भुगतान में ह्वास भी गिरवी समर्थित प्रतिभूतियों की कीमत में कमी लाती है जो बैंको की शुद्ध लागत और वित्तीय ताकत को धीरे-धीरे नष्ट कर देती है। संकट के केंद्र में यही दुष्चक्र है।

सितम्बर 2008 तक अमेरिकी आवास की औसत कीमतें सन् 2006 की मध्यावधि की ऊंचाई से 20% से भी अधिक नीचे उतर गई थीं। मकान की कीमतों में इतनी भारी और अनपेक्षित गिरावट का अर्थ है कि कई उधारकर्ताओं के पास उनके मकानों पर शून्य अथवा ऋणात्मक इक्विटी है, अर्थात उनके मकान उनकी गिरवी से भी कम कीमत के हैं। मार्च 2008 तक, सभी मकान मालिकों के 10.8% में से अनुमानित 8.8 मिलियन उधारकर्ताओं के मकानों पर ऋणात्मक इक्विटी थी, ऐसी संख्या जिसके बारे में उम्मीद की जाती है कि नवम्बर 2008 तक 12 मिलियन तक ऊपर उठेगी. इस परिस्थिति में उधारकर्ताओं को अपनी गिरवी पर बकाया लगाने का प्रोत्साहन मिलता है क्योंकि यह गिरवी विशेष रूप से संपदा के बदले सुरक्षित प्रतिभूति सीमित-ऋण है। अर्थशास्त्री स्टेन लिबोबित्ज़ ने वॉल स्ट्रीट जर्नल में यह तर्क पेश किया है कि हालांकि केवल मकानों के 12% के पास ही ऋणात्मक इक्विटी थी, फिर भी सन् 2008 के द्वितीयार्ध के दौरान 47% पुरोबंध में अन्तर्भुक्त हो गईं। उन्होंने यह निष्कर्ष निकाला कि मकान पर इक्विटी का विस्तार ही पुरोबंध का मुख्य कारक था, न कि ऋण की किश्म, उधारकर्ता की ऋण की पात्रता अथवा भुगतान करने की क्षमता.

पुरोबंध के बढ़ते हुए दर के कारण विक्रय हेतु, कीमत लगाये जाने वाले मकानों की संख्या में वृद्धि हो जाती है। 2007 में बेचे गये नये घरों की संख्या पिछले वर्ष की तुलना में 26.4% कम थी। जनवरी 2008 तक अनबिके नए मकानों की संख्या दिसंबर 2007 के विक्रय परिमाण की 9.8 गुणा थी, जो सन् 1981 से इस अनुपात का उच्चतम मूल्य था। इसके आलावा, लगभग 4 मिलियन मौजूद मकान विक्रय हेतु थे जिसमे से लगभग 2.9 मिलियन मकान खाली थे। अनबिके मकानों के आधिक्य से मकान की कीमतों में कमी आ गई। जैसे ही कीमतों में गिरावट आई अधिकतर मकान मालिक बकाया या पुरोबंध के जोखिम में पड़ गए। ऐसी उम्मीद की जाती है कि मकान की कीमतों में गिरावट लगातार जारी रहेगी जबतक कि अनबिके मकानों की संख्या (जरुरत से ज्यादा मुहैया कराने की एक नजीर) सामान्य स्तर तक नहीं पहुंच जाती है।

अटकलबाजी

आवासीय स्थावर भूमि भवन में सट्टे के उधार को सबप्राइम मोरगेज क्राइसिस के सहयोगी कारक के रूप में उद्धृत किया गया है। सन् 2006 के दौरान 22% मकान (1.65 मिलियन युनिट) निवेश के उद्देश्य से ख़रीदे गए, इसके अतिरिक्त 14% (1.07 मिलियन यूनिट) खाली मकान ख़रीदे गए। सन् 2005 के दौरान ये आंकड़े क्रमशः 28% और 12% थे। दूसरे शब्दों में, लगभग 40% मकानों के रिकॉर्ड स्तर की खरीद के इरादे प्राथमिक तौर पर निवासों के लिए नहीं थे। डेविड लेरे, NAR's तत्कालीन प्रमुख अर्थ शास्त्री ने कहा कि, निवेश खरीद में गिरावट अपेक्षित थी: "सन् 2006 में सट्टेबाजों ने बाजार छोड़ दिया जिस कारण प्राथमिक बाजार की तुलना में विक्रय में निवेश तेजी से नीचे गिर गए।"

आवास की कीमतें सन् 2000 और 2006 के बीच लगभग दुगुनी हो गई, जो कि मोटे तौर पर मुद्रास्फीति के दौर में ऐतिहासिक वृद्धि से सर्वथा भिन्न प्रवृत्ति थी। जबकि पारंपरिक तौर पर अटकलबाजी के अधीन आवास को निवेश के रूप में नहीं माना जाता था, लेकिन आवास बाजार में तेजी के दौरान इस आचरण में बदलाव आ गया। मीडिया ने निर्माणाधीन मकानों की खरीद, तत्पश्चात विक्रेता के कभी भी उनमे निवास किए बिना मुनाफे के लिए "उछाल" (बिक जाने) के सह स्वामित्व की व्यापक रिपोर्ट दी। कुछ गिरवी कंपनियों ने सन् 2005 के एकदम शुरुआती दौर में इस गतिविधि में निहित जोखिमों की पहचान काफी लाभ उठाने वाली अवस्था में बहुल संपत्तियों में निवेशकर्ताओं की कल्पित धारणा से की।

मैनहट्टन इंस्टिट्यूट के निकोल गेलिनस ने जोखिम निवेश में हिचकिचाहट से दकियानूसी स्फीति में आवास के परिवर्तनशील आचरण पर करों के समायोजित नहीं किए जाने एवं गिरवी की नीतियों के नकारात्मक परिणामों का सविस्तार उल्लेख किया। अर्थशास्त्री रॉबर्ट शिलर ने यह दलील पेश की कि अटकलबाजियों वाली अपेक्षित उगाही की उम्मीदें जो दिवालियापन में बदल गई (स्पेकुलेटिभ बबल्स), उन्हें "संक्रामक आशावाद ने कभी-कभी कीमतों के बढ़ जाने पर प्रतीयमानतः (दिखने वाले) तथ्यों से अप्रभावित रह कर इंधन जुगाया. ऐसी अटकलबाजियों वाली उगाही प्रथमतः सामाजिक चमत्कार ही होती हैं, जबतक कि हम उन्हें इंधन जुगाने वाले मनोविज्ञान को नहीं समझते और काम में नहीं लगाते तबतक वे बनते ही रहेंगे." केनेशियन अर्थशास्त्री हाईमैन मिंसकी ने सविस्तार बताया कि किस प्रकार जोखिमी उधार कर्ज को बढ़ाने और परिसंपत्ति के मूल्यों में संभावित पतन लाने में योगदान करते हैं।

उच्च जोखिम गिरवी ऋण और उधार देने/उधार लेने की आदतें

संकट से पहले के वर्षों में, उधारदाताओं के बर्ताव में नाटकीय बदलाव आए। उधारदाताओं ने उच्चतर जोखिम वाले उधारकर्ताओं को अधिक से अधिक ऋणों की पेशकश की। सन् 1994 में सबप्राइम गिरवी की रकम 35 बिलियन अमेरिकी डॉलर (मुल प्रवर्तनों के 5%) सन् 1996 में 9%, 160 बिलियन अमेरिकी डॉलर, 1999 में 13% और 2006 में 20% 600 बिलियन अमेरिकी डॉलर तक पहुंच गई। फेडरल रिज़र्व ने एक अध्ययन में पाया कि सबप्राइम और प्राइम गिरवी की ब्याज दरों ("सबप्राइम अधिक मूल्य निर्धारण") के बीच औसत अंतर में 2001 और 2007 के मध्य उल्लेखनीय कमी आई. घटती हुई जोखिम भरी बढ़ौती (अधिमूल्य) एवं ऋण के मानदण्डों का संयोजन ऋण-चक्र में तेजी (बूम) और दिवालियापन (बस्ट) के लिए आम है।

इसके अतिरिक्त, उच्चतर जोखिम वाले उधारकर्ताओं पर विचार करने पर ऋणदाताओं ने बढ़ते हुए जोखिम भरे ऋण के विकल्पों की एवं ऋण प्रोत्साहनों की पेशकश की। सन् 2005 में, जो देय होते ही तत्काल अदायगी (डाउन पेमेंट) करने वाले क्रेताओं के 43% की तुलना में पहली बार मकान के क्रेताओं की तत्काल मध्यिका अदायगी 2% थी। इस तुलना के आधार पर, चीन के डाउन पेमेण्ट की शर्ते जो 20% से भी अधिक हैं, गैर-प्राथमिक निवास-स्थानों के लिए उच्चतर रकम है।

उच्च जोखिम वाले ऋण का एक विकल्प था "न कोई आमदनी, न कोई नौकरी और ना ही कोई परिसंपत्ति" वाले ऋण जिन्हें कभी-कभी निन्जा ऋण के रूप में निर्दिष्ट किया गया। दूसरा उदाहरण समायोज्य दर पर केवल ब्याज वाला गिरवी (ARM), जो मकान-मालिक को आरंभिक अवधि में केवल ब्याज (मूलधन नहीं) भुगतान करने की इजाजत देता है। इसके बावजूद ऋण का एक और "भुगतान विकल्प" है, जिसमें मकान मालिक परिवर्ती रकम अदा कर सकते हैं, लेकिन अदत्त ब्याज अगर है तो उसे मूलधन के साथ जोड़ दिया जाता है। सन् 2004 और 2006 के बीच अनुमानित ARMs की एक तिहाई उद्भूत हुई, वह 4% से नीचे परेशान करने वाला दर था जिससे थोड़ी आरंभिक अवधि के बाद मासिक भुगतान की लगभग दुगुनी उल्लेखनीय वृद्धि हुई।

अन्य कई कर्जों (क्रेडिट स्कोर्स) के साथ लोगों को मुहैया कराए गए सबप्राइम ARM ऋणों का अनुपात पारंपरिक गिरवी के प्रतिबंधक बनने के लिए काफी उंचा था जो अधिक सुविधाजनक शर्तों के साथ सन् 2000 में 41% से बढ़ाकर सन् 2006 में 61% कर दिया गया। हालांकि, क्रेडिट स्कोर के अलावे कई कारक हैं जो उधार (ऋणदान) को प्रभावित करते हैं। इसके अतिरिक्त, कुछ मामलों में गिरवी के दलाल उन लोगों को सबप्राइम ARMs मुहैया कराने के लिए ऋण ऋणदाताओं से प्रोत्साहन राशि पाते हैं, जिनकी ऋण-पात्रता गुणवत्ता के अनुरूप है (जैसे कि गैर सबप्राइम) ऋण.

तेजी के दौर में गिरवी के जोखिम अंकन मानकों में तेजी से गिरावट की प्रवणता आई. स्वतः उपलब्ध ऋण अनुमोदनों ने बगैर उचित पुनरीक्षण और दस्तावेजीकरण के ऋण देने की अनुमति दे दी। सन् 2007 में, स्वतः जोखिम अंकन के कारण कुल ऋण के 40% सबप्राइम ऋण हुए. मॉर्टगेज बैंकर्स एसोशियेशन के अध्यक्ष ने यह दावा किया कि गिरवी के दलाल, जब आवास ऋण की गर्म बाजारी में मुनाफा कमाते हैं, उस समय वे यह नहीं जांचते कि उधारकर्ता ऋण चुका पायेगा भी या नहीं। उधारदाताओं और उधारकर्ताओं के द्वारा गिरवी की धोखाधड़ी काफी बढ़ गई। सन् 2004 में फेडरल ब्यूरो ऑफ़ इन्वेस्टिगेशन ने गिरवी की धोखाधड़ी के "महामारी" की तरह फैलने की चेतावनी दी, जो नॉन प्राइम गिरवी ऋणदान में एक महत्वपूर्ण जोखिम ऋण है जिसके बारे में, उन्होंने कहा कि "यह समस्या S&L संकट की ही तरह अपना असर डाल सकती है".

तो फिर ऋण देने के मानकों में गिरावट क्यों आई ? पीबॉडी अवार्ड (Peabody Award) जीतनें के एक अनुष्ठान में, NPR के संवाददाताओं ने यह तर्क पेश किया कि "धन का विशाल भण्डार" (70 ट्रिलियन अमेरिकी डॉलर के निर्धारित आय निवेशों से विश्वभर में प्रदर्शित), को यू.एस.ट्रेजरी बॉण्ड द्वारा शुरूआती दशक में प्रस्तावित प्रतिफल की तुलना में बड़े लाभ की तलाश थी। इसके अलावा, सन् 2000 से 2007 तक धन का यह भण्डार दुगुना हो गया, फिर भी, अपेक्षाकृत सुरक्षित आय जुटाने वाले निवेशों में उतनी तेजी से वृद्धि नहीं हुई। इस मांग का जवाब वॉल स्ट्रीट के निवेशकर्ता बैंकों ने ऋण मूल्यांकन करने वाली एजेंसियों के द्वारा किए गए समनुदेशित सुरक्षित मूल्यांकनों वाली गिरवी समर्थित प्रतिभूतियों (MBS) और जमानती ऋण बंधन (CDO) के रूप में वित्तीय नवोन्मेष के साथ दिया। नतीजतन, वॉल स्ट्रीट ने धन के इस भण्डार का गिरवी आपूर्ति श्रृंखला के दौरान, छोटे बैंकों से वित्त पोषित गिरवी दलाल जो उन्हें ऋण बेचकर प्रोद्भुत विपुल शुल्क (फीस) के साथ संयुक्त राज्य के गिरवी बाजार से सम्पर्क स्थापित कर दिया, जिनके पीछे विशाल निवेशी बैंक हैं। अनुमानतः 2003 तक, पारंपरिक ऋण मानकों पर उद्भूत गिरवी की आपूर्ति निःशेष हो चुकी थी। हालांकि, MBS और CDO की लगातार सशक्त मांग ने ऋण देने के मानकों को नीचे उतार दिया, जब तक कि गिरवी आपूर्ति श्रृंखला के समान्तर बिकते रहे। अंततोगत्वा अटकलबाजी वाली बब्बल अधारणीय (अमान्य) प्रमाणित हुई। NPR ने इस प्रकार विवरण दिया है:

The problem was that even though housing prices were going through the roof, people weren't making any more money. From 2000 to 2007, the median household income stayed flat. And so the more prices rose, the more tenuous the whole thing became. No matter how lax lending standards got, no matter how many exotic mortgage products were created to shoehorn people into homes they couldn't possibly afford, no matter what the mortgage machine tried, the people just couldn't swing it. By late 2006, the average home cost nearly four times what the average family made. Historically it was between two and three times. And mortgage lenders noticed something that they'd almost never seen before. People would close on a house, sign all the mortgage papers, and then default on their very first payment. No loss of a job, no medical emergency, they were underwater before they even started. And although no one could really hear it, that was probably the moment when one of the biggest speculative bubbles in American history popped.

प्रतिभूतिकरण प्रथाएं

पारंपरिक गिरवी मॉडल में उधारकर्ता/मकान मालिक को ऋण प्रवर्तित करने वाले और ऋण बकाया जोखिम को बनाये रखने वाले बैंक को शामिल किया गया। प्रतिभूतिकरण के आकस्मिक आगमन से, पारंपरिक मॉडल ने "वितरण के लिए उद्द्भुत होना" वाले मॉडल को आगे बढ़ने दिया जिसमें बैंक अनिवार्य रूप से गिरवी को बेच देता है और गिरवी-समर्थित प्रतिभूतियों के जरिए वितरित कर देता है। प्रतिभूतिकरण का अर्थ उन निर्गमित गिरवी से है जिन्हें परिपक्वता तक धारण किए रखने की जरुरत नहीं। गिरवी को निवेशकों को बेचकर, प्रवर्तक बैंकों ने अपनी निधि की भरपाई कर ली ताकि वे लेन-देन में शुल्क जुटाते हुए अधिक से अधिक ऋण जारी कर सकें. इसने नैतिक परेशानी पैदा कर दी हो और उनकी ऋण की गुणवत्ता को सुनिश्चित करने के बजाय गिरवी लेन-देन के प्रसंस्करण कार्रवाई पर अधिक ध्यान दिया हो।

1990 के मध्य के दशकों में प्रतिभूतिकरण में तेजी आई. सन 1996 और सन् 2007 के मध्य जारी की गई गिरवी समर्थित प्रतिभूतियों की मूलराशि तिगुनी होकर 7.3 ट्रिलियन अमेरिकी डॉलर तक पहुंच गई। सबप्राइम गिरवी के प्रतिभूतित शेयर (जैसे कि, MBS के मार्फ़त तीसरी पार्टी निवेशकों को जो सौप दिए गए हों) वे सन् 2001 में 54% से बढ़कर सन् 2006 में 75% हो गए। अमेरिकी मकान मालिकों, उपभोक्ताओं और निगमों के पास सन् 2008 के दौरान मोटे तौर पर 25 ट्रिलियन अमेरिकी डॉलर की मिल्कीयत थी। इस कुलराशि का लगभग 8 ट्रिलियन अमेरिकी डॉलर पारंपरिक गिरवी ऋण के रूप में अमेरिकी बैंकों ने रोक रखा था। बॉणडधारकों तथा दूसरे पारंपरिक ऋणदाताओं ने और भी 7 ट्रिलियन अमेरिकी डॉलर उपलब्ध कराए. बाकी बचे 10 अमेरिकी ट्रिलियन डॉलर प्रतिभूतिकरण बाजारों से आए। सन् 2007 के वसंत में प्रतिभूतिकरण बाजार बंद होने लगे और सन् 2008 के अंत तक लगभग बंद हो गए। इस प्रकार एक तिहाई से भी अधिक निजी ऋण बाजार निधि के स्रोत के रूप में अनुपलब्ध हो गए। फरवरी 2009 में, बेन बरनेन्के ने कहा कि अनुवर्ती गिरवी के अपवाद के साथ प्रतिभूतिकरण बाजार प्रभावी रूप से बंद रहे जो फैन्नी में (Fannie Mae) और फ्रेड्डी मैक (Freddie Mac) को बेचे जा सकते थे।

प्रतिभूतिकरण और सबप्राइम संकट के बीच का सीधा संबंध एक मौलिक भूल को इस प्रकार दर्शाता है कि प्रतिभूतिकरण निकाय में बीमाकर्ताओं, दर निर्धारण करने वाली एजेंसियों और निवेशकों में ऋणों के जोखिमों के सहसंबंध का प्रतिमान मॉडल बना लिया है। सहसंबंध का प्रतिमान - जो सांख्यिकी विद डेविड एक्स.ली (David X. Li) द्वारा विकसित "गौन्सियन कोपुला" की तकनीक पर आधारित था, वह यह तय करता है कि एक निकाय (पूल) में किसी ऋण का बकाया जोखिम किस प्रकार दूसरे ऋणों के बकाया जोखिम के साथ सांख्यिकी तौर पर संबंधित है। इस तकनीक को प्रतिभूतिकरण लेन-देनों से संबंधित जोखिम के मूल्यांकन के माध्यम के रूप में व्यापक रूप से अपनाया गया जिसका उपयोग परस्पर संबंध की दिशा में एकांगी पहल के रूप में पूरी तरह प्रतिफलित हुआ। दुर्भाग्यवश, इस तकनीक की खामियां तब तक बाजार के प्रतिभागियों के लिए स्पष्ट जाहिर नहीं हुई जब तक कि ABS और सबप्राइम ऋण समर्थित CDOs के कई सैंकड़ो बिलियन डॉलर मूल्यांकित होकर बिक नहीं गए। जबतक कि निवेशक उन सबप्राइम समर्थित प्रतिभूतियों की खरीदारी बंद करते - जिसने कि सबप्राइम ऋणों को विस्तारित करने की गिरवी प्रवर्तकों की क्षमता को रोक दिया - तबतक इस संकट के प्रभाव उभर कर सामने आने आरंभ हो गए थे।

नोबेल पुरस्कार विजेता डॉ॰ ए. माइकेल स्पेन्स ने लिखा: "वित्तीय नवोन्मेष जिसका उद्देश्य पुनर्वितरण एवं जोखिम को कम करना है, ऐसा प्रतीत होता है कि यह नजरों की आड़ में छिपा हुआ है। एक महत्वपूर्ण चुनौती जो सामने आ रही है वह यह है कि इन गतिशीलताओं को वित्तीय अस्थिरता के संदर्भ में विश्लेषणात्मक आधार पर टिकी हुई पूर्व चेतावनी प्रणाली को अच्छी तरह समझा जाय."

गलत ऋण पात्रता - मूल्यांकन

ऋण पात्रता मूल्यांकन एजेंसियां, MBS को जोखिम भरे सबप्राइम गिरवी ऋणों के आधार पर निवेश-ग्रेड मूल्यांकन देने के कारण अभी जांच के दायरे में हैं। मूल्यांकन की इन उंची दरों ने MBS को निवेशकों को बेचे जाने योग्य बना दिया, जिसके बाद आवास की गरम-बाजारी में वित्तपोषण होने लगे। ऐसा माना जाता है कि इन दर मूल्यांकनों के जोखिम कम करने के कार्यान्वयन को, जैसे कि ऋण बकाया बीमा और इक्विटी निवेशकों द्वारा पहला नुकसान सहने को तैयार होने के कारण, तर्कसंगत मान लिया गया। हालांकि, ऐसे भी संकेत हैं कि सबप्राइम-संबंधित प्रतिभूतियों के मूल्यांकन में शामिल कुछ ऐसे लोग थे जो उस वक्त यह जानते थे कि दर निर्धारण प्रणाली दोषपूर्ण है।

समीक्षकों का यह आरोप है कि दर निर्धारण करने वाली एजेंसियों को स्वार्थ का द्वन्द्व झेलना पड़ा क्योंकि उन्हें निवेशकों को सुविन्यस्त प्रतिभूतियां बेचने वाले निवेशी बैंकों एवं अन्य कंपनियों से भुगतान मिलता था। 11 जून 2008 को, SEC ने दर निर्धारक एजेंसियों और सुविन्यस्त प्रतिभूतियों के निर्गमकर्ताओं के बीच महसूस किए गए स्वार्थ के द्वन्द्व को कम करने के लिए बनाए नियमों का खाका प्रस्तावित किया। 3 दिसम्बर 2008 को, SEC ने 10 महीने की जांच पड़ताल में उपलब्ध दर निर्धारण पद्धत्तियों की उल्लेखनीय दुर्बलता के साथ ही स्वार्थ के द्वन्द्व को समझते हुए ऋण दर निर्धारक एजेंसियों के निरीक्षण को मजबूती देने के लिए किए गए उपायों को मंजूरी दे दी।

Q3 2007 और Q2 2008 के मध्य दर निर्धारण एजेंसियों ने गिरवी समर्थित प्रतिभूतियों में ऋण-पात्रता मूल्यांकन को 1.9 ट्रिलियन अमेरिकी डॉलर तक कम कर दिया। वित्तीय संस्थानों ने यह महसूस किया कि उन्हें अपने MBS की कीमतों को कम करना पड़ा और अतिरिक्त पूंजी अर्जित करनी पड़ी ताकि वे पूंजीगत अनुपात को बरकरार बनाए रखें. मौजूदा शेयरों की कीमत में गिरावट आ चुकी थी क्योंकि इसने नये शेयरों के स्टॉक की बिक्री शामिल कर ली थी। इस प्रकार अधोमुखी दर निर्धारणों ने कई वित्तीय कंपनियों के स्टॉक की कीमतों को कम कर दिया।

सरकारी नीतियां

संकट को सहयोग देने वाले विनियमन और अविनियमन दोनों में ही सरकार असफल रही। कांग्रेस के समक्ष साक्ष्य स्वरूप प्रतिभूति और विनिमय आयोग (सिक्युरिटीज़ ऐंड एक्सचेंज कमीशन) (SEC) तथा एलेन ग्रीनस्पैन ने निवेशी बैंको के स्वविनियमन को अनुमति प्रदान करने में अपनी असफलता स्वीकार की।

रूजवेल्ट, रीगन, क्लिंटन और जी. डब्ल्यू.बुश सहित कई राष्ट्रपतियों का लक्ष्य बढ़ता हुआ आवास-स्वामित्व रहा है। सन् 1982 में, कांग्रेस ने वैकल्पिक गिरवी संचालन समानता अधिनियम (अल्टरनेटिव मोर्टगेज ट्रांजैक्शन पैरिटी एक्ट) (AMTPA) पारित किया, जिसमें गैर संघीय चार्टेड आवास ऋणदाताओं को समायोज्य दर पर गिरवी मूल्यांकित करने की अनुमति प्रदान की गई। 1980 के आरंभिक दशकों में लोकप्रियता पाने वाले जो नए प्रकार के गिरवी ऋण उत्पन्न हुए, वे समायोज्य दर, वैकल्पिक समायोज्य दर, बैलून भुगतान और केवल ब्याज पर गिरवी रखे हुए थे। ऋण के इन नए प्रकारों को बैंकों की लंबे अरसे से चली आ रही गिरवी के ऋण परिशोधन में परंपरागत स्थिर दर की प्रथा को हटाकर चुकाया जाता है। बैंकिंग उद्योग के विनियमन जिसने बचत और ऋण संकट को पनपने में योगदान दिया वह ऋण के इन प्रकारों से शोषण को रोकने में विनियमों के लागू करने में कांग्रेस की असफलता के कारण विनियमनों की समालोचना हुई। तदनन्तर समायोज्य दर पर गिरवी के उपयोग से लूटमार वाले उधार (प्रीडेटरी लेंडिंग) के व्यापक दुरूपयोग होने लगे। सबप्राइम गिरवी के अनुमानतः 80% समायोज्य दर पर गिरवी हैं।

सन् 1995 में, कम आय वाले उधारकर्ताओं सहित गिरवी समर्थित प्रतिभूतियों की खरीदारी के लिए फैन्नी में (Fannie Mae) जैसे GSEs को सरकारी कर की प्रोत्साहन राशियां मिलने लगी। इस प्रकार सबप्राइम बाजार में फैन्नी में और फ्रेड्डी मैक शामिल हो गए। सन् 1996 में HUD ने फैन्नी में और फ्रेड्डी मैक के लिए एक लक्ष्य निर्धारित किया कि जो गिरवी वे खरीदते है उनके 42% उन ऋणकर्ताओं को दे दिए जाएं जिनकी पारिवारिक आय उनके क्षेत्र की आय की मध्यिका से भी नीची हो। सन् 2000 में यह लक्ष्य 50% और सन् 2005 में 52% तक बढ़ा दिया गया। सन् 2002 से 2006 तक जैसी ही संयुक्त राज्य सबप्राइम गिरवी में पिछले वर्ष की तुलना में 292% की वृद्धि हुई, फैन्नी में और फ्रेड्डी मैक की सबप्राइम प्रतिभूतियों की साझा खरीदारी $38 बिलियन से लगभग $175 बिलियन प्रतिवर्ष की ऊंचाई पर पहुंच गयी इससे पहले कि यह $90 बिलियन प्रतिवर्ष गिरने लगे जिसमे $350 बिलियन की Alt-A प्रतिभूतियां भी शामिल थीं। बकाये के अधिक जोखिम के कारण 1990 के दशक के आरंभ में फैन्नी में (Fannie Mae) ने Alt-A के उत्पादों को खरीदना बंद कर दिया था। सन् 2008 तक, या तो सीधे या फिर प्रायोजित गिरवी के निकाय के जरिए, आवासीय गिरवी की $5.1 ट्रिलियन फैन्नी में और फ्रेड्डी मैक के अधीन थी जो कि संयुक्त राज्य के कुछ गिरवी बाजार की लगभग आधी थी। 30 जून 2008 तक महज US$114 बिलियन की निवल संपत्ति के साथ GSE हमेशा से ही नियंत्रित रहा है। सितम्बर 2008 में अपनी गारंटियों की पूर्ति की सक्षमता के संदर्भ में जब उद्विग्नताएं उभरने लगीं, संघीय सरकार को करदाताओं के व्यय पर कंपनियों को प्रभावी ढंग से राष्ट्रीकृत कर संराक्षण में रखने के लिए बाध्य होना पड़ा.

संरक्षण भयंकर मंदी के बाद ग्लास-स्टीगल अधिनियम (The Glass-Steagall Act) लागू किया गया था। एक प्रकार इसने वाणिज्यिक बैंकों और निवेशी बैंकों को अलग कर दिया ताकि पूर्ववर्ती की उधार देने की गतिविधियों और परवर्ती की दर निर्धारण की गतिविधियों के बीच संभावित टकराव को टाला जा सके। अर्थशास्त्री जोसेफ स्टिग्लिज़ ने अधिनियम के निरसन की समालोचन की। उन्होंने इसके निरसन को "सेनेटर फिल ग्राम्म की अगुआई में कांग्रेस में बैंकिंग और वित्तीय सेवाओं के उद्योगों में 300 मिलियन डॉलर के लिए गुटबाजी का चरमोत्कर्ष कहा." उनका मानना है कि इसने संकट में योगदान दिया क्योंकि निवेशी बैंकिंग की जोखिम उठाने की संस्कृति ने अधिक रूढ़िवादी वाणिज्यिक बैंकिंग संस्कृति पर अपना प्रभुत्व कायम किया, जिस कारण तेजी की अवधि में जोखिम उठाने और नियंत्रित करने के स्तर में वृद्धि आई. संघीय सरकार 1980 के दशक के अंत में बचत और ऋण संकट के दौरान मितव्ययिता को उपनिहिती से उन्मुक्त कर दिया जो दूसरे ऋणदाताओं को जोखिमी ऋण देने के लिए उत्साहित कर सकती थी और इस प्रकार नैतिक जोखिम का उद्भव हो सकता था।

रुढ़िवादियों और इच्छास्वातंत्र्यवादियों ने भी सामुदायिक पुनर्निवेश अधिनियम (CRA) के संभावित प्रभावों पर बहस की जिसमें निन्दकों का यह दावा था कि यह अधिनियम अपात्र उधारकर्ताओं को ऋण देने को उत्साहित करता है और समर्थकों ने दावा किया कि ऋण देने का तीस वर्षों का इतिहास बिना अतिरिक्त जोखिम के रहा है। 1990 के दशकों के मध्य में निन्दकों का यह भी दावा है कि CRA में संशोधन ने ऐसी गिरवी की कीमत में वृद्धि कर दी है जो अशिक्षित कम-आय वाले उधारकर्ताओं को दूसरे रूप से जारी की गयी और CRA विनियमित गिरवी की प्रतिभूतिकरण की अनुमति प्रदान की गयी जबकि उनमें से अधिकांश संख्या में सबप्राइम थी।

फेडरल रिजर्व गवर्नर रैण्डल क्रोजनर और FDIC की अध्यक्ष शीला बायर दोनों ने ही अपना विश्वास प्रकट करते हुए कहा कि संकट के लिए CRA को दोषी नहीं ठहराया जा सकता था।

केंद्रीय बैंकों की नीतियां

केंद्रीय बैंक मौद्रिक नीतियों का प्रबंधन और मुद्रास्फीति के दर को निर्धारित कर सकते हैं। उन्हें वाणिज्यिक बैंकों और संभवतः दूसरी वित्तीय संस्थाओं पर कुछ अधिकार हैं। परिसंपत्ति मूल्य की असफल अपेक्षित उगाही (बबल्स) की उन्हें कम परवाह है जैसे कि आवासीय बबल और डॉट-कॉम बबल. केंद्रीय बैंकों ने आमतौर पर बबल्स को रोकने और बंद करने के बजाय ऐसे बबल्स के दिवालियापन के बाद प्रतिक्रिया व्यक्त करना ही चुना है ताकि अर्थव्यवस्था की संपार्श्विक क्षति को कम किया जाए. ऐसा इसलिए कि परिसंपत्ति बबल्स की पहचान कर और उचित मौद्रिक नीति तय कर इसकी अपस्फीति की जाये, यह अर्थशास्त्रियों के लिए वितर्क का विषय है।

बाजार के कुछ पर्यवेक्षकों को इस बात की चिंता है कि फेडरल रिजर्व कार्रवाईयां नैतिक संकट को जन्म दे सकती हैं। सरकारी लेखा देयता कार्यालय (अ गवर्नमेंट एकाउंटेबिलिटी ऑफिस) के एक समीक्षक ने कहा कि सन् 1998 में फेडरल रिजर्व बैंक ऑफ़ न्यूयॉर्क के दीर्घकालीन पूंजी प्रबंधन का उध्दार बड़ी वित्तीय संस्थाओं को यह मानने के लिए प्रेरित करेगा कि अगर जोखिम वाले ऋण "इतने बड़े कि असफल हो ही नहीं सकते" होने के कारण बिगड़ जाते हैं तो फेडरल रिजर्व उनकें पक्ष में हस्तक्षेप करेगा।

दशक की शुरुआत में फेडरल रिजर्व द्वारा ब्याज दरों में कटौती करना मकान की कीमतों में वृद्धि का एक सहयोगी कारक था। सन् 2000 से 2003 तक, फेडरल रिजर्व ने फेडरल निधियों के दर को 6.5% से 1.0% पर कम कर दिया। यह डॉट-कॉम बबल्स के पतन और सितम्बर 2001 के आतंकवादी हमलों के प्रभाव को कम करने तथा अपस्फीति के कथित जोखिम से मुकाबला करने के लिए किया गया था। फेड का मानना था कि ब्याज दरों को सुरक्षित तरीकें से कम किया जा सकता था मुख्यतः इस कारण कि मुद्रा स्फीति की दर इतनी कम थी, कि इसने अन्य प्रधान कारकों की अवहेलना की। फेडरल रिजर्व बैंक ऑफ़ डल्लास के अध्यक्ष और मुख्य कार्यकारी अधिकारी (CEO) रिचर्ड डब्ल्यू फिशर ने कहा कि सन् 2000 के दशकों में फ्रेड की ब्याज दर नीति विभ्रान्त थी क्योंकि उन वर्षों में मापी गई मुंद्रा स्फीति वास्तविक मुद्रास्फीति से कम थी जिसने आवासीय बबल्स को सहयोग देने वाली मौद्रिक नीति को जन्म दिया। फेडरल रिजर्व के वर्तमान अध्यक्ष बेन बरनेन्के के अनुसार विश्वभर में व्याप्त "बचत की भरमार" के कारण संयुक्त राज्य में भी पूंजी अथवा बचत को बढाने का प्रोत्साहन मिला जिसने केन्द्रीय बैंक की कार्रवाई से अलग स्वतंत्र रूप से दीर्घकालीन ब्याज दरों को कम किए रखा।

जुलाई 2004 और जुलाई 2006 के मध्य फेड ने फेड निधियों की दर में उल्लेखनीय वृद्धि की। इसके ARM की दरों में 1-सालाना और 5-सालाना वृद्धि में योगदान से, ARM की ब्याज दर के पुननिर्धारण मकान मालिकों के लिए महंगे हो गए। आवासीय बबल्स की अपस्फीति में भी इसका योगदान हो सकता है क्योंकि आमतौर पर परिसंपत्ति की कीमतें ब्याज दरों के विपरीत बढ़ती हैं जिससे आवास में अटकलबाजी जोखिम भरी हो गई।

वित्तीय संस्थाओं के ऋण-स्तर और प्रोत्साहन

सन् 2004 से 2007 कें दौरान कई वित्तीय संस्थाएं विशेषकर निवेशी बैंकों ने बड़ी राशि के ऋण जारी किए और इससे प्राप्त आय को गिरवी समर्थित प्रतिभूतियों (MBS) में अनिवार्य रूप से इस शर्त के साथ निवेश किया कि मकान की कीमतें बढ़ती रहेंगी और इसीलिए पारिवारिक इकाइयां गिरवी के भुगतान लगातार जारी रखेंगी. कम ब्याज दर पर उधार लेना और इस प्राप्ति को उच्चतर ब्याज दर पर निवेश करना एक प्रकार से वित्तीय उत्तोलन है। यह ठीक उसी व्यक्ति के सामान है जो शेयर बाजार में निवेश करने के लिए अपने आवास को दूसरी बार गिरवी रखता है। आवास की गरम बाजारी में यह चतुराई लाभप्रद प्रमाणित तो हुई लेकिन जब मकान की कीमतों में गिरावट आने लगी और गिरवी में बकाये बढ़ने लगे तो परिणामतः भारी नुकसान उठाना पड़ा. सन् 2007 के आरम्भ में, वित्तीय संस्थाओं और MBS धारक व्यक्तिगत निवेशकों को भी गिरवी भुगतान बकाये और MBS के मूल्य में गिरावट के परिणामस्वरूप उल्लेखनीय नुकसान उठाना पड़ा.

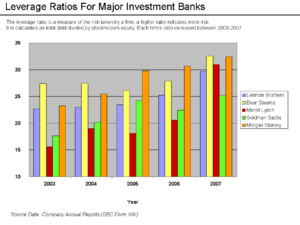

संयुक्त राज्य प्रतिभूतियां और विनिमय आयोग (सिक्युरिटीज़ ऐंड एक्सचेंज कमीशन) 2004 (SEC) के एक शुद्ध पूंजी नियम से संबंधित एक निर्णय ने संयुक्त राज्य अमेरिका के निवेशी बैकों को अधिक से अधिक भरपूर ऋण जारी करने की इजाजत दे दी, जिसका उपयोग उस वक्त MBS खरीदने के लिए किया जाता था। 2004 से 2007 के दौरान संयुक्त राज्य के शीर्ष पांच निवेशी बैकों में से प्रत्येक ने अपनी वित्तीय क्षमता बढ़ा दी (रेखाचित्र देखें), जिससे MBS के मूल्य में गिरावट ने उनकी असुरक्षा को बढ़ा दिया। इन पांच संस्थाओं ने राजकोषीय वर्ष 2007 के लिए 4.1 ट्रिलियन डॉलर से भी अधिक ऋण की सूचना दी, जो संयुक्त राज्य अमेरिका के सकल घरेलू उत्पाद (GDP) का नाममात्र 30% ही था। आगे चलकर, कुल प्रवर्तनों के सबप्राइम गिरवी के प्रवर्तित प्रतिशत सन् 2001 से 2003 के बीच 10% से भी नीचे से बढ़कर सन् 2004 से 2006के बीच 18%से 20% हो गया, कारण कुछ हद तक वित्तीय बैंको का निवेशी बैंको की भूमिका में पदार्पण था।

सन् 2008 के दौरान, संयुक्त राज्य के तीन सबसे बड़े निवेशी बैंक या दिवालिया हो गए (लेहमैन ब्रदर्स) या फिर औने-पौने दाम पर दूसरे बैंको को (बिअर स्टर्न्स और मेरिल लिंच) बेच दिए गए। इन असफलताओं ने वैश्विक वित्तीय प्रणाली की अस्थिरता में और भी अभिवृद्धि की। बाकी बचे दो निवेशी बैंकों मॉर्गन स्टेनली और गोल्डमैन सैक्स ने वाणिज्यिक बैंक बनने का विकल्प चुना।

इसके द्वारा उन लोगों ने अपने आपको संकट की ओर अग्रसर होते हुए वर्षों में शीर्ष चार निक्षेपी (अमानतदार) बैंकों ने आभासी बैंकिंग प्रणाली के अंतर्गत तुलन-पत्र में न आने वाली अनुमानित 5.2 ट्रिलियन डॉलर की आस्तियों और देयताओं को विशेष उद्देश्य के लिए वाहनों अथवा अन्य संस्थाओं में स्थानांतरित कर दिया। इसने उन्हें न्यूनतम पूंजी अनुपात के संदर्भ में मौजूदा विनियमों से अनिवार्य रूप से अलग हट कर अग्रसर होने में सक्षम बनाया, जिसके द्वारा गरम बाजारी के दौरान क्षमता और मुनाफों में वृद्धि तो होती रही लेकिन संकट के दौर में घाटे में भी वृद्धि होती रही। नये लेखांकन मार्गदर्शन के अनुसार सन 2009 के दौरान उन्हें इन आस्तियों को पुनः अपने खाते में वापस डाल देना जरुरी होगा जो उनकी पूंजी अनुपात को उल्लेखनीय रूप से कम कर देगा। एक समाचार एजेंसी ने इस राशि को 500 बिलियन डॉलर और 1 ट्रिलियन डॉलर के बीच होने का अनुमान लगाया. इस प्रभाव को सन् 2009 के दौरान सरकार द्वारा निष्पादित तनाव परीक्षणों के हिस्से के रूप में मान लिया गया।

मार्टिन वुल्फ ने जून 2009 में लिखा, "... इस दशक के आरंभिक दौर में बैंकों ने जो कुछ भी किया उसका एक बड़ा भाग तुलन-पत्र में न आने वाले वाहन, व्युत्पत्तियां और 'स्वयं आभासी बैंकिंग प्रणाली'- विनियमन से होकर रास्ता तलाशना था।"

न्यूयॉर्क राज्य नियंत्रक कार्यालय (The New York State Comptroller's Office) ने कहा है कि सन् 2006 में, वॉल स्ट्रीट अधिकरियों ने 23.9 बिलियन डॉलर तक के आवास बोनस लिए। "वॉल स्ट्रीट के व्यापारी वर्ष के अंत में बोनस के बारे में सोच रहे थे, न कि अपनी कंपनी के स्वास्थ्य के बारे में. गिरवी दलालों से लेकर वॉल स्ट्रीट के जोखिम प्रबंधकों तक - संपूर्ण प्रणाली - दीर्घकालिक दायित्वों की अनदेखी कर अल्पकालीन जोखिमों की ओर अधिक उन्मुख थी। सबसे निंदनीय प्रमाण तो यह है कि बैंक के शीर्ष पदों पर बैठे लोग वास्तव में यह नहीं समझते कि वे (निवेश) किस प्रकार कारगर हुए.

वित्तीय उत्पादों के संग्रहण से उत्पन्न शुल्क पर ही निवेशक बैंकर प्रोत्साहन मुआवजा संकेंद्रित था, न कि उन उत्पादों के निष्पादन और उस समय-सीमा में उत्पन्न मुनाफों पर. उनके बोनस स्टॉक और जो "क्लौव-बैक" ("claw-back") के अधीन नहीं (कंपनी के कर्मचारी से बोनस की वसूली) उत्पन्न MBS अथवा CDO के निष्पादन नहीं करने की अवस्था में नहीं की ओर न जाकर नकदी की ओर मुड़ जाते हैं। इसके अतिरिक्त, प्रमुख निवेशी बैंकों द्वारा लिए गए (वित्तीय लाभ उठाने के रूप में) उठाये गए बढ़े हुए जोखिम वरिष्ठ अधिकारियों के मुआवजे में पर्याप्त रूप से निमित्त (उपादान) नहीं थे।

ऋण बकाया विनिमय

ऋण बकाये विनिमय (क्रेडिट डिफ़ॉल्ट स्वैप) (CDS) वित्तीय उपकरण हैं जिनका प्रयोग कर्जदारों के लिए विशिष्ट MBS निवेशकों में बकायों के जोखिम से बचने के लिए वित्तीय हानि से प्रतिरक्षा और बचाव के रूप में किया जाता है। जैसे ही बैंकों और अन्य वित्तीय संस्थाओं की शुद्ध संपत्ति की सबप्राइम गिरवी से सम्बंधित घाटों के कारण अवनति हुई, बीमा उपलब्द्ध कराने वालों में अपनी प्रतिपक्षी पार्टियों को भुगतान करने की संभावना भी बढ़ गई। इसने पूरी प्रणाली ने अनिश्चितता पैदा कर दी क्योंकि निवेशक इस उहापोह में पड़ गए कि न जाने किन कंपनियों को गिरवी बकायों की भरपाई करने के लिए भुगतान करने की जरुरत पड़ेगी.

सभी विनिमयों और अन्य वित्तीय व्युत्पत्तियों की तरह, CDS का उपयोग या तो जोखिमों से बचाव के (विशेषकर, बकाये के विरुद्ध ऋणकर्ताओं के बीमा करने) लिए या फिर अटकलबाजी से मुनाफा के लिए किए जा सकते हैं। अदत्त CDS का आकार CDS अनुबंधों के अंतर्गत सन 1998 से सन् 2008के बीच अनुमानित ऋण के साथ सौ-गुना बढ़ गया जो, नवम्बर 2008 तक, 33 ट्रिलियन अमेरिकी डॉलर से आरंभ कर 47 ट्रिलियन अमेरिकी डॉलर तक पहुंच गया। CDS हल्के-फुल्के तरीके से विनियमित होते हैं। सन् 2008 तक कोई भी केन्द्रीय समाशोधन गृह नहीं था जो CDS अनुबंधों के अंतर्गत CDS की कोई पार्टी अपने दायित्वों के निष्पादन में असमर्थ होने की अवस्था में CDS को भुगतान कर सकें. CDS से संबंधित दायित्वों के प्रकटीकरण को अपर्याप्त कह कर समालोचना की गई है। बीमा कंपनियां जैसे कि अमेरिकन इंटरनेशनल ग्रुप (AIG), MBIA, एवं एम्बैक (Ambac) को अधोमुखी मूल्य निर्धारणों का सामना करना पड़ा क्योंकि व्यापक गिरवी बकायों ने CDS के तहत नुकसानों की संभावित जानकारी बढ़ा दी। इन कंपनियों को इस जानकारी की क्षतिपूर्ति के लिए अतिरिक्त निधि जुटानी पड़ी. AIG के पास CDS हैं जिसमे MBS की 440 बिलियन डॉलर की बीमा है, फलतः यह संघीय सरकार से उपनिहिति से मुक्ति (बेलआउट) की मांग करता है।

सभी विनिमयों और अन्य शुद्ध शर्तों की तरह, कोई एक पार्टी जो कुछ भी खोती है, दूसरी पार्टी लाभ उठाती है; CDS मौजूदा संपत्ति का केवल पुनर्विनिधान करती है [अर्थात, जब भुगतान करने वाली पार्टी बर्शतें निष्पादन कर सके]. अतः अब सवाल उठता है कि CDS के किस पक्ष को भुगतान करना होगा और ऐसा करने में क्या यह सक्षम हो सकेगा। जब निवेशी बैंक लेहमैन ब्रदर्स (Lehman Brothers) सितम्बर 2008 में दिवालिया हो गया, तो इस बारे में काफी अनिश्चितता उभर कर सामने आई कि CDS अनुबंधों के अंतर्गत इसके 600 बिलियन के अदत्त बांडों के भुगतान हेतु किन कंपनियों की आवश्यकता होगी। सन् 2008 में मेरील लिंच के भारी नुकसान को संपार्श्विक ऋण बंधनों के असुरक्षित विभाग (CDOs) की कीमत की गिरावट के एक हिस्से के रूप में आरोपित किया गया, जब AIG ने मेरील के CDO पर CDS के प्रस्ताव (विक्रय, नियुक्ति, बोली या दाम लगाने आदि) बंद कर दिए, मेरील लिंच की शोधन एवं अल्पकालीन ऋण के पुनर्वित्तीयन की क्षमता में व्यापारिक भागीदारों की खोई आस्था ने बैंक ऑफ़ अमेरिका के द्वारा इसके अभिग्रहण के लिए पथ प्रशस्त किया।

अर्थशास्त्री जोसेफ स्टिग्लिज़ ने यह निष्कर्ष निकाला कि किस प्रकार ऋण बकाया विनिमयों (स्वैप) ने सुव्यवस्थित ढ़ंग से विघटन में योगदान दिया: बड़े परिमाण के पणों की जटिल गुत्थी के साथ, कोई भी किसी की वित्तीय अवस्था अथवा यहां तक कि खुद अपनी ही हालत के बारे में आश्वस्त नहीं हो सका। इसमें कोई आश्चर्य नहीं कि, ऋण के बाजार निश्चल हो गए।

विदेशियों द्वारा अमेरिका में शुद्ध आयात से प्राप्त आय का संयुक्त राज्य में निवेश

सन् 2005 में, बेन बरनेन्के ने संयुक्त राज्य अमेरिका में निर्यातों से अधिक आयातों को प्रतिफलित करने वाले चालू खातों (वाणिज्य) के ऊपर की ओर बढ़ते हुए घाटे के निहितार्थ की ओर इंगित किया है। सन् 1996 और 2004 के बीच संयुक्त राज्य अमेरिका में चालू खाते के घाटे में GDP के 1.5% से 5.8% अर्थात 650 बिलियन डॉलर की वृद्धि हुई। इन घाटों के वित्तीयन के लिए संयुक्त राज्य अमेरिका को विदेश से, विशेषकर व्यापार अधिशेष प्रचालन करने वाले देशों, मुख्यतःएशिया की उभरती हुई अर्थ व्यवस्था और तेल-निर्यातक राष्ट्रों से एक बड़ी रकम उधार लेने की जरुरत हो गई। भुगतान संतुलन की पहचान की आवश्यकता यह है कि एक देश (जैसे कि संयुक्त राज्य अमेरिका) जिसके चलखाते में बकाया जारी है, उसके पास पूंजीखाते (निवेश) में उतनी ही अतिरिक्त राशि होनी चाहिए। इसलिए संयुक्त राज्य अमेरिका में आयात के वित्तपोषण के लिए बड़ी और विदेशी निधियां (पूंजी) प्रवाहित हुई। विदेशी निवेशकों के पास उधार देने के लिए ये निधियां थी, या तो इस कारण कि उनकी निजी बचत दरें काफी ऊंची थी (चीन में 40% तक ऊंची) या तो फिर तेल की ऊंची कीमतों के कारण. बर्नानके ने इसका उल्लेख "भरमार बचत" ("सेविंग गल्ट") के रूप में किया है, जिसने USA में बचत आधिक्य की स्थिति पैदा की, यह एक ऐसा विचार है जो दूसरे अर्थशास्त्रियों से सर्वथा भिन्न है, जिनके मतानुसार पूंजी को अपने ऊंचे खपत स्तर के कारण USA में अपनी ओर खींच लिया गया है। दूसरे शब्दों में, एक राष्ट्र अपनी आय से अधिक खपत नहीं कर सकता जब तक कि यह अपनी परिसंपत्तियों को विदेशियों को नहीं बेचता है, या जब तक विदेशी उसपर उधार देने को तैयार नहीं हो जाते.

आधिक्य या खिंचाव के नज़रिये से निरपेक्ष "निधियों की बाढ़" (पूंजी या चलनिधि) संयुक्त राज्य अमेरिका के वित्तीय बाजारों में पहुंच गई। संयुक्त राज्य अमेरिका के खजाना बांड खरीदकर विदेशी सरकारों ने निधियों की आपूर्ति की ओर इसप्रकार प्रकार संकट के सीधे प्रभाव को बहुत हद तक टाल दिया। दूसरी ओर खपत के वित्तीयन के लिए अथवा वित्तीय आस्तियों पर बोली लगाने के लिए विदेशियों से उधार ली गई निधियों का उपयोग हुआ। वित्तीय संस्थाओं ने विदेशी निधियों को गिरवी समर्थित प्रतिभूतियों में लगा दिया। आवास की अपेक्षित उगाही की उम्मीदें जब दिवालियापन में बदल गई (हाऊसिंग बबल बर्स्ट) तो संयुक्त राज्य अमेरिका में आवासीय और वित्तीय परिसंपत्तियों के मूल्य में नाटकीय रूप से गिरावट आ गई।

आभासी बैकिंग प्रणाली की गरम-बाजारी (धूम) और पतन

जून 2008 के अपने एक अभिभाषण में संयुक्त राज्य के राजकोष सचिव तथा न्यूयार्क फेडेरल रिज़र्व बैंक के तत्कालीन अध्यक्ष टिमोथी गिथ्नर ने ऋण बाजारों की अनुपलब्धता के लिए बैंकिंग प्रणाली के समान्तर "चलने वाली" इकाइयों को दोषी ठहराया, जिन्हें आभासी बैंकिंग प्रणाली भी कहा जाता है। ये इकाइयां वित्तीय प्रणाली को मजबूती प्रदान करने में महत्वपूर्ण हो गई, लेकिन विनियमन नियंत्रणों के अधीन नहीं थीं। आगे चलकर, दीर्घकालीन अचल निधि और जोखिमभरी परिसंपत्तियों को खरीदने के लिए नकदी बाजार में अल्पकालिक उधार लेने के कारण ये इकाइयां असुरक्षित हो गईं। इसका अर्थ यह हुआ की ऋण बाजारों में विघटनों के कारण तेजी से छुड़ाकर वे अपनी परिसंपत्तियों को अनियंत्रित रूप से नीचे उतर गई कीमतों पर बेचने को विवेश हो गए। उन्होंने इन परिसंपत्तियों के महत्त्व का वर्णन करते हुए लिखा है कि "सन् 2007 के आरंभ में परिसंपत्ति समर्थित वाणिज्यिक पत्र प्रवाही प्रणालियों (पेपर कन्डूइट्स) के संरचित निवेश वाहनों में निविदा के दर पर वरीयता प्राप्त प्रतिभूतियों, टेंडर विकल्प बांडो तथा परिवर्ती दर वाले मांग पत्रों में उनकीं कुल संपत्ति का आकार लगभग 2.2 ट्रिलियन डॉलर था। त्रिपाक्षिक रेपों में वित्तपोषित आस्त्तियां बढ़कर रातों रात 2.5 ट्रिलियन डॉलर हो गई। बचाव निधियों में लगी परिसंपत्तियां बढ़कर लगभग 1.8 ट्रिलियन डॉलर हो गई। तत्कालीन पांच प्रधान निवेशी बैंकों का संयुक्त तुलनपत्र कुल 4 ट्रिलियन डॉलर पर पहुंच गया। इस तुलना में उस बिंदु पर संयुक्त राज्य में शीर्ष पांच बैंक की धारक कंपनियों की कुल परिसंपत्तियां 6 ट्रिलियन डॉलर से कुछ ऊपर थीं और संपूर्ण बैंकिंग प्रणाली की कुल परिसंपत्तियां लगभग 10 ट्रिलियन डॉलर थीं।" उन्होंने कहा कि "इन कारकों के सामूहिक प्रभाव एक ऐसी वित्तीय प्रणाली थी जो स्वयं संबलित परिसंपत्ति मूल्य और ऋण चक्र में असुरक्षित थी।"

नोबेल पुरस्कार विजेता पॉल क्रुगमैन ने कहा कि आभासी बैंकिंग प्रणाली पर चलने को ही "जो कुछ भी हुआ उसके केंद्र में" संकट के कारण के रूप में स्वीकार कर लिया गया। "जैसे-जैसे आभासी बैंकिंग प्रणाली का प्रसार प्रतिद्वंद्वी के लिए अथवा महत्वपूर्ण राजनयिकों एवं सरकारी अधिकारियों के पारंपरिक बैंकिंग को भी मात देकर आगे बढ़ गया, उन्हें यह अहसास करना चाहिए था कि वे एक प्रकार से वित्तीय असुरक्षा को जन्म दे रहे थे जिससे इतनी बड़ी मंदी संभव हुई - एवं उन्हें इन नयीं संस्थाओं को वित्तीय सुरक्षा कवच प्रदान करने के लिए विनियमों को विस्तारित कर प्रतिक्रिया व्यक्त करनी चाहिए थी। प्रभावशाली हस्तियों को एक सरल नियम की घोषणा करनी चाहिए थी: कोईजो कुछ भी करता है बैंक वही करता है, जिस प्रकार संकटों में बैंकों का बचाव किया जाता है, उसी प्रकार उसकी भी रक्षा करनी चाहिए, बैंक की तरह उसे भी विनियमों से नियंत्रित करना चाहिए." उन्होंने नियंत्रण के इस अभाव को "अनिष्टकर अवहेलना" की संज्ञा दी।

आभासी बैंकिंग प्रणाली से समर्थित प्रतिभूतिकरण के बाजार सन् 2007 के बसंत से बंद होने लगे और सन् 2008 के अंत तक लगभग बंद हो गए। इस प्रकार एक तिहाई से भी अधिक ऋण बाजार निधियों के स्रोतों के रूप में अनुपलब्ध हो गए। ब्रुकिंग्स संस्थान के अनुसार पारंपरिक बैंकिंग प्रणाली के पास जून 2009 में इस रिक्तता की पूर्ति के लिए पूंजी नहीं रहती है: "अतिरिक्त ऋण के परिमाण की सहायता के लिए लाभ कोष को पर्याप्त निधि निर्माण में कई वर्ष लगेंगे." लेखकों का भी इस ओर संकेत है कि "ऋण की शर्तों में जरुरत से ज्यादा ढ़ीली युक्ति (विरूपण साक्ष्य) होने के कारण प्रतिभूतिकरण के कुछ प्रकारों के हमेशा के लिए गायब हो जाने की संभावना है।"

प्रभाव

संयुक्त राज्य अमेरिका में प्रभाव

जून 2007 और नवम्बर 2008 के मध्य, अमेरिकियों ने अपनी निवल संपत्ति की एक चौथाई से अधिक खो दी। नवम्बर 2008 के आरंभ से, एक व्यापक अमेरिकी शेयर सूचकांक, S&P 500, अपनी 2007 की उच्चता से 45% नीचे गिर गया। भविष्य में बाजारों की 30-35% महत्वपूर्ण गिरावट के संकेत के साथ आवास की कीमतें अपने 2006 के शिखर से 20% नीचे गिरा गई। संयुक्त राज्य में कुल आवास इक्विटी, जो 2006 में 13 ट्रिलियन डॉलर के शिखर पर मूल्यांकित थी वह 2008 के मध्य तक 8.8 ट्रिलियन डॉलर नीचे उतर चुकी थी और 2008 के अंत तक भी नीचे ही उतर रही थी। अमेरिका की द्वितीय सबसे बड़ी पारिवारिक इकाई की परिसंपत्ति, कुल निवृति परिसंपत्तियां जो सन् 2006 में 10.3 ट्रिलियन डॉलर थीं वह 22 प्रतिशत नीचे गिरकर 2008 के मध्य तक 8 ट्रिलियन डॉलर तक हो गई। इसी अवधि के दौरान, बचत एवं निवेश अस्तियों ने (निवृत्ति बचत से अलग) 1.2 ट्रिलियन डॉलर और निवृत्ति आस्तियों ने 1.3 ट्रिलियन डॉलर खो दिया। दोनों को एक साथ जोड़ दिया जाय तो आश्चर्यजनक रूप से कुल हानि 8.3 ट्रिलियन डॉलर होती है। संयुक्त राज्य अमेरिका के अल्पसंख्यक समुदाय के सदस्यों को समानुपातिक संख्या में सबप्राइम गिरवी मिले और इसीलिए उन्हें असमानुपातिक स्तर पर प्रतिफलित पुरोबंधों (फोरक्लोजर्स) का अनुभव उठाना पड़ा.

वित्तीय बाजार के प्रभाव, 2007

फरवरी 2007 में, संकट ने वित्तीय क्षेत्र में अपना असर डालना आरंभ कर दिया, जब विश्व के सबसे बड़े बैंक HSBC ने अपनी सबप्राइम - संबंधित MBS ने अपनी जमा (शेयर) पूंजी को 10.5 बिलियन डॉलर से अविलिखित कर दिया जो सबप्राइम से संबंधित सबसे बड़ा नुकसान माना जाता है। सन् 2007 के दौरान, कम से कम 100 गिरवी कम्पनियां या तो बंद हो गई, अपने सन संचालन को निलंबित कर दिया या फिर बिक गई। शीर्षस्थ प्रबंधन दोषारोपण से बच कर निकल नहीं पाए जैसा कि मेरिल लिंच और सिटीग्रुप के दोनों प्रमुख कार्यपालकों (CEOs) ने 2007 के अंत तक एक सप्ताह के अंदर ही त्याग पत्र दे दिया। जैसे-जैसे संकट गहराने लगा, अधिक से अधिक वित्तीय कम्पनियों का या तो विलयन हो गया, या विलियन हेतुं साझीदार की खोज में समझौता-सौदे की उन्होंने घोषणा की।

2007 के दौरान, इस संकट ने वित्तीय बाजार में सनसनी फैला दी और निवेशकों को जोखिम भरे गिरवी बौंडों तथा अस्थिर इक्विटीज़ से अपना धन बाहर निकाल कर पण्य पदार्थों जैसे कि "मूल्य भण्डारों" में लगाने को प्रोत्साहित किया। वित्तीय व्युत्पत्तियों ने बाजारों के पतन का अनुसरण कर पण्य पदार्थों की भविष्य में वित्तीय अटकलबाजी से "पण्य पदार्थों में अधिचक्र" के कारण विश्व में खाद्यान्न मूल्य संकट तथा तेल की कीमतों में वृद्धि में सहायता प्रदान की। अविलम्ब प्रतिफल की आस करने वाले वित्तीय सटोरियों ने इक्विटियों और गिरवी बौंडों से अरबों डॉलर्स (ट्रिलियनस ऑफ डॉलर्स) निकाल लिए, जिनमें से कुछ खाद्यान्न और कच्चे मालों में निवेश किए गए।

गिरवी बकायों और भविष्य की अप्राप्तियों के लिए प्रावधानों ने FDIC के अंतर्गत बीमाकृत संयुक्त राज्य अमेरिका की 8533 निक्षेपी संस्थाओं के लाभ में एक वर्ष बाद सन् 2006 में 35.2 बिलियन डॉलर से घटकर चतुर्थ तिमाही में 646 मिलियन डॉलर हो गया। उसी तिमाही में एक वर्ष बाद 98% पतन हुआ। सन् 2007 की चतुर्थ तिमाही में सन् 1990 से लेकर बैंक का निकृष्ट लाभ और तिमाही कार्य-निष्पादन देखने में आया। समग्र 2007 में बीमाकृत निक्षेपी संस्थाओं ने 100 बिलियन डॉलर की आय की जो 2006 के 145 बिलियन डॉलर के रिकॉर्ड लाभ से 31% कम थी। सन् 2007 की पहली तिमाही के 35.6 बिलियन डॉलर की आय घटकर सन् 2008 की प्रथम तिमाही में 19.3 बिलियन डॉलर हो गई, यह 46% तक का पतन था।

वित्तीय बाजार के प्रभाव, 2008

अगस्त 2008 तक, विश्वभर की वित्तीय कंपनियों ने सबप्राइम से संबंधित प्रतिभूतियों की जमापूंजी को 501 बिलियन अमेरिकी डॉलर पर अविलिखित कर दिया। IMF का अनुमान है कि विश्वभर की वित्तीय संस्थाओं को अंततः सबप्राइम MBS की जमापूंजी के 1.5 बिलियन डॉलर को बट्टे खाते डाल देना होगा। ऐसे नुकसानों में लगभग 750 बिलियन डॉलर के घाटे की पहचान नवम्बर 2008 तक हो गई। इन नुकसानों ने विश्व की बैकिंग प्रणाली की अधिक से अधिक पूंजी का सफाया कर दिया। जिन राष्ट्रों के बैंकों के मुख्यालयों ने बेसेल समझौते पर हस्ताक्षर किए उन्हें उपभोक्ताओं और व्यापार के लिए हर एक डॉलर के ऋण दान पर पूंजी के उतने ही शतांश अपने पास रखने होंगे। इस प्रकार बैंक की पूंजी में भारी कमी ने जिसका अभी-अभी सविस्तार विवरण दिया गया, व्यापारों और परिवारिक इकाइयों के लिए ऋण की उपलब्धता को कम कर दिया।

जब लेहमैन ब्रदर्स एवं अन्य महत्वपूर्ण वित्तीय संस्थाएं सितम्बर 2008 में असफल हो गई, संकट ने मूल स्थल पर ही प्रहार किया। सितम्बर 2008 में, दो दिन की अवधि में ही संयुक्त राज्य अमेरिका के मुद्राकोष से 150 बिलियन डॉलर निकाल लिया गया। दो दिनों का औसत बहिर्प्रवाह (निधियों का बहिर्गमन) 5 बिलियन डॉलर हो चुका था। दरअसल, मुद्रा बाजार बैंक के परिचालन के अधीन था। मुद्रा बाजार बैंकों के ऋण (CD) तथा गैर वित्तीय कंपनियों (वाणिज्यिक पत्र) के मूल स्रोत हो गए थे। TED का प्रसार (ऊपर ग्राफ देखें) जो अंतर बैंक उधार के जोखिम का मापन है वह लेहमैन की असफलता के तुरंत बाद ही चौगुना हो गया। ऋण की इस स्थिरता ने वैश्विक वित्तीय प्रणाली को विघटन के कगार पर लाकर खड़ा कर दिया। इस सन्दर्भ में USA फेडेरल रिज़र्व, यूरोपियन सेन्ट्रल बैंक, एवं अन्य केंद्रीय बैंकों की प्रतिक्रिया तत्काल और नाटकीय थी। सन् 2008 की अंतिम तिमाही के दौरान, इन केन्द्रीय बैंको ने US$2.5 ट्रिलियन सरकारी ऋणों और गड़बड़ी वाली निजी परिसंपत्तियों को बैंको से खरीद लिए। ऋण बाज़ार में यह सबसे बड़ी चलनिधि (नकदी) का अंतः क्षेपण (इंजेक्शन) था और विश्व के इतिहास में सबसे व्यापक मौद्रिक नीति थी। यूरोपीय देशों की सरकारें एवं संयुक्त राज्य अमेरिका ने भी अपने प्रमुख बैंको में हाल ही में जारी किए गए वरीयता प्राप्त शेयरों को खरीदकर अपनी राष्ट्रीय बैंकिंग प्रणालियों की पूंजी में 1.5 ट्रिलियन डॉलर की वृद्धि की।

हालांकि, कुछ अर्थशास्त्रियों का यह कहना है कि तीसरी दुनिया की अर्थव्यवस्था को, जैसा कि ब्राज़ील और चीन में है, उतना नहीं सहना पड़ेगा जितना कि अधिक विकसित देशों को सहना होगा।

प्रतिक्रियाएं

अगस्त 2007 में, संकट के उजागर होते ही अनेक प्रकार की कार्रवाइयां की गई। सितम्बर 2008 में विश्व के वित्तीय बाजारों में बड़ी भारी अस्थिरता ने जागरूकता बढ़ा दी और संकट के प्रति ध्यान आकर्षित किया। विभिन्न एजेंसियों और नीति नियामकों, साथ ही राजनीतिक अधिकारियों ने, संकट से निबटने के लिए अतिरिक्त, अधिक व्यापक कदम उठाने आरम्भ कर दिए।

अबतक, विभिन्न सरकारी एजेंसियां या तो वचनबध्द हैं या फिर ऋणों में, परिसंपत्तियों की खरीद में, गारंटियों में तथा प्रत्यक्ष खर्च में अरबों डॉलर निवेश कर चुकी हैं। संयुक्त राज्य सरकार की वित्तीय वचनबद्धताओं और निवेशों से संबंधित संकट को सारांश में समझने के लिए CNN - बेलआउट स्कोरकार्ड देखें.

फेडरल रिजर्व और केंद्रीय बैंक

संयुक्त राज्य अमेरिका के केन्द्रीय बैंक, फेडेरल रिज़र्व ने, विश्वभर के केन्द्रीय बैंकों की साझेदारी में संकट का सामना करने के लिए कई कदम उठाए हैं। सन् 2008 के आरम्भ में फेडरल रिज़र्व के अध्यक्ष बेन बरनेन्के ने कहा: "व्यापक रूप से, फेडेरल रिज़र्व की प्रतिक्रिया ने दो पटरियों पर अनुगमन किया है: मौद्रिक नीति के द्वारा बाजार की चलनिधि को सहरा देना और क्रियाशीलता की कोशिशों तथा समष्टिगत आर्थिक उद्देश्यों को हासिल करने का प्रयास करना." फेड ने:

- संघीय निधि के दर के लक्ष्य को 5.25% से 2% कर दिया है और छूट की दर को 5.75% से कमकर 2.25% कर दिया है। 18 सितम्बर 2007 और 30 अप्रैल 2008 के बीच इसे छः चरणों में पूरा किया गया है। दिसम्बर 2008 में, फेड ने आगे चलकर फेडेरल निधियों के लक्ष्य की दर को और भी कम 0.025% (25 बेसिस पॉइंट्स) घटा दी।

- सदस्य बैंक अर्थसुलभ बने रहें, यह सुनिशिचत करने के लिए अन्य केन्द्रीय बैंको के साथ मुक्त बाजार परिचालनों को उपक्रमित कर लिया गया है। सरकारी प्रतिभूतियों से समर्थित सदस्य बैंको को दिए जाने वाले ये अल्पावधि ऋण थे। केंद्रीय बैंकों ने भी अल्पावधि ऋणों पर प्रभारी सदस्य बैंको से ली जाने वाली ब्याज की दरें भी घटा दी हैं (जिसे USA में छूट की दर कहा जाता है).

- विशेष प्रकार के संपार्श्विक ऋण की भिन्न गुणवत्ता के विरुद्ध बैंको और गैर बैंक संस्थाओं को सीधे ऋण देने में फेड को सक्षम बनाने के लिए ऋण देने की सुविधाएं पैदा की गयी। इनमें टर्म ऑक्शन फेसेलिटी (TAF) और टर्म ऐसेट-बैक्ड सेक्युरिटीज लोन फेसेलिटी (TALF) शामिल हैं।

- नवम्बर 2008 में, फेड ने गिरवी दरों को कम करने में मदद पहुंचाने के लिए GSE के MBS की खरीद की 600 बिलियन डॉलर के कार्यक्रम की घोषणा की।

- मार्च 2009 में, अतिरिक्त 750 बिलियन डॉलर की जी एस ई (GSE) गिरवी समर्थित प्रतिभूतियों को खरीदकर फेडेरल रिज़र्व के तुलन-पत्र के आकार में आगे चलकर वृद्धि करने का FOMC ने फैसला किया ताकि इस साल इन प्रतिभूतियों की कुल खरीद 1.25 ट्रिलियन डॉलर तक पहुंच जाए एवं इस वर्ष कुल एजेंसी ऋण की खरीदारी को 100 बिलियन डॉलर से कुल 200 बिलियन डॉलर तक बढ़ा दिया जाय. इसके अलावा, निजी ऋण बाजारों की हालातों में सुधार के लिए कमिटी ने सन् 2009 के दौरान 300 बिलियन डॉलर की दीर्घकालीन कोषीय प्रतिभूतियों को खरीदने का फैसला किया है।

बेन बरनेन्के के अनुसार फेड के तुलनपत्र में विस्तार का अर्थ होता है, फेड इलेक्ट्रॉनिक पद्धति से धन सृजन कर रहा है, जो आवश्यक है "...क्योंकि हमारी आर्थिक स्थिति काफी कमजोर है और मुद्रास्फीति की दर काफी कम है। जब अर्थव्यवस्था ठीक होने लगती है, तभी हमें उन कार्यक्रमों को धीमा कर देना, ब्याज दरों को बढ़ाना, मौद्रिक आपूर्ति को कम करना, एवं यह सुनिश्चित करना कि हमारे पास एक ऐसी वसूली है जिसमें मुद्रास्फीति शामिल नहीं है; जरुरी हो जाता है।

आर्थिक प्रोत्साहन

13 फ़रवरी 2008 को, राष्ट्रपति बुश ने 168 बिलियन डॉलर के आर्थिक प्रोत्साहन पैकेज पर हस्ताक्षर कर कानून का रूप दिया, मुख्यतः करदाताओं को डाक द्वारा सीधे भेजे जाने वाले आयकर में छूट के चेक्स (rebate checks) के रूप में. 28 अप्रैल 2008 आरंभ होने वाले सप्ताह में ही चेक्स डाक द्वारा भेज दिए गए। हालांकि यह छूट संयोगवश गैसोलीन और खाद्य खाद्यान्न की कीमतों में अप्रत्याशित उछाल के साथ मेल खा गई। इस संयोग ने कुछ लोगों को आश्चर्य में डाल दिया कि या तो प्रोत्साहन पॅकेज अपने अभिप्रेत असर डालेगा या फिर उपभोक्ताओं को अपनी छुटों को खाद्यान्न और इंधन की उच्चतर कीमतों की भरपाई करने के लिए आसानी से खर्च कर देना होगा.

17 फ़रवरी 2009 को अमेरिकी राष्ट्रपति बराक ओबामा ने अमेरिकन रिकॉवरी ऐंड रिइन्वेस्टमेंट ऐक्ट 2009 खर्च और करों में कटौती की एक व्यापक स्पेक्ट्रम के साथ 787 बिलियन डॉलर के प्रोत्साहित पैकेज पर हस्ताक्षर किए.

बैंक की शोध क्षमता और पूंजी की पुनःपूर्ति

गिरवी समर्थित प्रतिभूतियां और उधार लिए गए धन से खरीदी गई परिसंपत्तियों पर क्षतियों ने वित्तीय संस्थाओं के पूंजीगत आधार को नाटकीय तरीके से कम कर दिया है, इसने कइयों को या तो दिवालिया बना दिया है या फिर उधार देने की क्षमता को ही कम कर दिया है। सरकार ने बैंको को निधियां उपलब्ध कराई है। कुछ बैंको ने निजी स्रोतों से अतिरिक्त पूंजी अर्जित करने के लिए महत्वपूर्ण कदम उठाए हैं।

संयुक्त राज्य की सरकार ने आपातकालीन आर्थिक स्थिरीकरण अधिनियम 2008 (EESA or TARP) पारित किया। इस कानून में "ट्रबल्ड ऐसेट रिलीफ प्रोग्राम" (TRAP) के लिए 700 बिलियन डॉलर की निधियां शामिल कर ली गयी हैं जिनका उपयोग लाभांश-प्रदान करने वाले पसंदीदा स्टॉक के विनिमय में बैंको को उधार देने के लिए किया जाता था।

गिरवी-समर्थित परिसंपत्तियों (यानी, "विषाक्त" या "विरासत" से मिली परिसंपत्तियों) के विनिमय में सरकारी या गैरसरकारी निवेशकों के लिए नकदी उपलब्ध कराना ही बैंको के पुनः पूंजीकरण ही दूसरी पद्धति है, जिससे बैंक की पूंजी की गुणवत्ता में सुधार तो होगा ही साथ ही बैंको की वित्तीय स्थिति के बारे में अनिश्च्चयता भी कम होगी। अमेरिका ट्रेज़री सेक्रेटरी टिमोथी गिथ्नर ने मार्च 2009 के दौरान बैंकों से "विरासत" या "विषाक्त" परिसंपत्तियों की खरीद की एक योजना की घोषणा की। सार्वजनिक-निजी साझेदारी के निवेश कार्यक्रम में सरकारी ऋण तथा निजी निवेशकों को प्रोत्साहित करने के लिए निधियां उपलब्ध कराने की गारंटियां शामिल है ताकि वे बैंकों से विषाक्त परिसंपत्तियां खरीद सकें.

संकट से संबंधित अमेरिकी वित्तीय प्रतिबद्धताओं और निवेशों के संक्षिप्त विवरण हेतु CNN - बेलआउट स्कोरकार्ड देखें-

दिसंबर 2008 तक संयुक्त राज्य के बैकों को TRAP निधियां उपलब्द्ध करायी गई, रॉयटर्स - TRAP फंड्स देखें.

उपनिहिती से मुक्ति (बेलआउट्स) एवं कंपनियों की विफलताएं

संकट के दौरान कई प्रमुख वित्तीय संस्थाएं या तो असफल हो गईं या सरकार ने उन्हें उपनिहिति से मुक्ति दे दी अथवा उनका विलयन हो गया (स्वेच्छापूर्वक अथवा प्रकार से). जब विशेष परिस्थितियां बदल रही थीं, साधारणतया कंपनियों के कब्जे में गिरवी-समर्थित प्रतिभूतियों के मूल्य में गिरावट ने उन्हें या तो दिवालिया बना दिया या बैंक के समतुल्य निवेशकों ने अपनी निधियां उनसे निकाल ली या ऋण के बाजार में नई निधियों को उपलब्द्ध करने में अक्षम कर दिया। इन कंपनियों ने विशेष तरीके से अपनी नकदी या इक्विटी पूंजी के सापेक्ष बड़ी रकम उधार ली थी और निवेश कर दिया था, अर्थात अनपेक्षित ऋण बाजार की उथल-पुथल में वे पूरी तरह नियंत्रित और असुरक्षित थे।

4 ट्रिलियन डॉलर की संयुक्त देयताओं अथवा कर्जों सहित संयुक्त राज्य के सबसे बड़े पांच निवेशी बैंक या तो दिवालिया हो गए (लेहमैन ब्रदर्स) अथवा दूसरी कंपनियों के अधीन कर लिए गए (बिअर स्टर्न्स और मेरिल लिंच) या 2008 के दौरान अमेरिकी सरकार की उपनिहिति से मुक्त हो गए (गोल्डमैन साच्स और मॉर्गेन स्टैनली). सरकार प्रायोजित उद्यम (GSE)फैनी मॅई और फ्रेड्डी मैक समान कमजोर पूंजी के आधार के साथ या तो सीधे देनदार हैं या लगभग $5 ट्रिलियन डॉलर गिरवी दायित्वों की गारंटी है, जब वे सितम्बर 2008 मे,रिसीवरशिप के अंतर्गत रखे गए थे। तुलनात्मक मापांकन के लिए इस 9 ट्रिलियन डॉलर की बाध्यताएं जो पूरी तरह नियंत्रित सात संस्थाओं के पास केन्द्रित थी, उसकी तुलना अमेरिका की आर्थिक स्थिति (GDP) के 14 ट्रिलियन डॉलर के आकार से अथवा सितम्बर 2008 में 10 ट्रिलियन डॉलर के कुल राष्ट्रीय ऋण से की जा सकती है।

विश्वभर के प्रमुख निक्षेपी बैंकों ने वित्तीय नवोत्पादों, जैसे कि संरचित निवेश वाहनों का उपयोग पूंजी अनुपात विनियमों के दायरे में कर लेने के लिए किया। उल्लेखनीय वैश्विक विफलताओं में नोर्देन रॉक (Northern Rock) शामिल है, जिसका राष्ट्रीयकरण 87 बिलियन पाउण्ड (150 बिलियन डॉलर) के अनुमानित लागत पर किया गया। सितम्बर 2008 में संयुक्त राज्य में,वाशिंगटन म्युचुअल(WaMu) को संयुक्त राज्य अमेरिका के बचत पर्यवेक्षण कार्यालय (ऑफिस ऑफ फ्ट सुपरविजन)(OTS) ने जब्त कर लिया। दर्जनों अमेरिकी बैंको ने TARP के एक हिस्से के रूप में या उपनिहित से उन्मुक्ति के रूप में 700 बिलियन डॉलर की राशि प्राप्त की।

2008 के वित्तीय संकट के फलस्वरूप, पच्चीस अमेरिकी बैंक दिवालिया हो गए और FDIC द्वारा अधिग्रहीत कर लिए गए।. 14 अगस्त 2009 तक अतिरिक्त 77 बैंक दिवालिया हो गए। इस सात महीने की लेखा-जोखा की संख्या बढ़कर 50 बैंको से अधिक हो गई जिन्हें सन् 1993 में जब्त कर लिया गया था लेकिन तब भी यह 1992, 1991 और 1990 में असफल बैंकिंग संस्थानों की संख्या की तुलना में बहुत छोटी है। संयुक्त राज्य में दिसम्बर 2007 में आरम्भ हुई आर्थिक मंदी के बाद से 6 मिलियन से भी अधिक नौकरियां चली गई हैं।

बीमाकृत बैंकों के शुल्क द्वारा समर्थित FDIC जमा बीमा निधि सन् 2009 की पहली तिमाही में पहली बार 13 बिलियन डॉलर तक नीचे उतर गई। यह सितम्बर 1993 से अबतक निम्नतम योग था।

मकान मालिक को सहायता

पुरोबंध परहेज से जो कि एक महंगी और लंबित प्रक्रिया है ऋणदाता और ऋणकर्ता दोनों लाभान्वित हो सकते हैं। कुछ ऋणदाताओं ने परेशान ऋणकर्ताओं को अनुकूल गिरवी शर्तों पर (जैसे कि, पुनर्वित्तीयन, ऋण संशोधन अथवा क्षति के लघुकरण) की पेशकश की है। ऋणकर्ताओं को भी अपने ऋणदाताओंके साथ विकल्पों पर विचार-विमर्श हेतु प्रोत्साहित किया गया है।

द इकोनामिस्ट ने इस विषय के बारे में विस्तार से लिखा है "जबकि ऐसा कुछ दिखाने को नहीं था, फिर भी लहर की तरह आवासीय पुरोबंध व्यापक रूप से पूरी अमेरिका में फ़ैल गए, वित्तीय संकट का कोई भी हिस्सा इतना अधिक ध्यानाकर्षण नहीं पाया होगा। सरकारी कार्यक्रम अप्रभावी रहे और निजी प्रयास भी बहुत अच्छे नहीं रहे। किसी एक विशिष्ट वर्ष में एक लाख के बनाम सन् 2009 से 2011 की अवधि में 9 मिलियन मकान पुरोबंध के लिए दर्ज किए जा सकते हैं। शिकागो फेडरल रिजर्व बैंक के सन् 2006 में किए गए अध्ययन के अनुसार लगभग 50,000 अमेरिकी डॉलर प्रति पुरोबंध के हिसाब से 9 मिलियन पुरोबंधों में 450 बिलियन डॉलर का घाटा आता है।

विभिन्न प्रकार के स्वयंसेवी निजी एवं सरकार प्रशासित अथवा समर्थित कार्यक्रमों का मकान-मालिकों की मामले-दर मामले गिरवी सहायता, अमेरिका को अपने घेरे में आबध्द किए हुए पुरोबंध संकट को कम करने के लिए कार्यक्रमों को सन् 2007-2009 के दौरान लागू किए गए। इसका एक उदाहरण है होप नाउ अलायन्स, जोकि अमेरिकी सरकार और निजी उद्योग के बीच कुछ खास सबप्राइम उधारकर्ताओं की सहायता के लिए चल रहा सम्मिलित प्रयास है। फरवरी 2008 में, अलायन्स ने रिपोर्ट दिया कि 2007 के द्वितीयार्द्ध के दौरान, इसने 5,45,000 सन्दिग्ध साख वाले सबप्राइम ऋणकर्ताओं की या सितम्बर 2007 तक 7.1 मिलियन सबप्राइम बकाया ऋणों में से 7.7% की सहायता की थी। इस गठबंधन के एक प्रवक्ता ने स्वीकार किया कि इससे भी अधिक कुछ किया जाना चाहिए था।

सन् 2008 के अंतिम दौर में, प्रमुख बैंको एवं फेन्नी में (Fannie Mae) और फ्रेड्डी मैक ने पुरोबंधों पर मकान मालिकों को पुनव्रितीयन हेतु समय प्रदान करने के लिए ऋण-स्थगन (तिथि बढ़ा देने) की व्यवस्था की।

आलोचकों का कहना है कि मामले-दर-मामले ऋण संशोधन की विधि अप्रभावी है, क्योंकि जिन मकान मालिकों को सहायता प्रदान की गई उनमें से 40% 8 महीने के ही अन्दर पुनः बकाया अपराधी हो गए, ऐसे पुरोबंधों की संख्या के सापेक्ष बहुत ही कम मकान-मालिकों को सहायता प्रदान की गई। दिसंबर 2008 में, अमेरिकी FDIC ने यह सूचित किया कि जिन आधे से अधिक गिरवी को 2008 के प्रथमार्द्ध के दौरान रूपांतरित किया गया था, वे कई मामलों में पुनः बकाया अपराधी हो गए थे क्योंकि भुगतान कम नहीं किए गए थे अथवा गिरवी ऋण को माफ़ नहीं किया गया था। और भी आगे चलकर यह प्रमाणित होता है कि नीति उपकरण के रूप में मामला-दर-मामला ऋण का रूपांतरण प्रभावी नहीं है।

फरवरी 2009 में, अर्थशास्त्री नौरिएल रौबिनी (Nouriel Roubini) और मार्क जांदी (Mark Zandi) ने गिरवी के मूलधन की शेषराशि में 20-30% तक की कटौती के लिए "एक्रोस द बोर्ड" की सिफारिश की। गिरवी शेष राशि को कम करने से कम मासिक भुगतान करने में सुविधा होगी और अनुमानित 20 मिलियन मकान-मालिकों जिन्हें पुरोबंधों में दर्ज करने के लिए वित्तीय प्रोत्साहन राशियां मिली होगी क्योंकि वे "अथाह जल" में है (अर्थात मकान के मूल्य से गिरवी शेषराशि अधिक है).

बोस्टन के फेडरल रिज़र्व बैंक के एक अध्ययन ने यह संकेत दिया है कि बैंक ऋणों के रूपांतरण में अनिच्छुक थे। बकाया अपराधी मकान मालिकों के केवल 3% ने ही गंभीरता से अपने भुगतान को 2008 के दौरान कम कर दिया था। इसके अतिरिक्त, ऐसे निवेशक जो MBS धारक हैं एवं गिरवी के रूपांतरण में जिनमें सुझाव महत्त्व रखते है उनकी और से भी कोई महत्वपूर्ण रूकावट नहीं है; अध्ययन से यह पाया गया कि सहायता की दर में कोई अंतर नहीं है ऋण चाहे बैंक के नियंत्रण में हों अथवा निवेशकों के. अध्ययन पर अपनी प्रतिक्रिया व्यक्त करते हुए अर्थशास्त्रियों डीन बेकर (Dean Baker) और पॉल विलेन दोनों ने ही निधियों को बैंको के बजाय सीधे मकान मालिकों को उपलब्ध कराने की जोरदार वकालत की।

द ला टाइम्स ने एक अध्ययन के परिणामों प्रतिवेदित किया है, जिसमें यह पाया गया है कि अचानक और इरादतन सम्बन्ध विच्छेद कर दों और गिरवी को छोड़ दो - वाले कम प्राप्रांक के ऋणकर्ताओं की तुलना में बंधक में आबद्ध होने से पहले अपने उच्च ऋण प्राप्रांक के साथ मकान-मालिकों के "कौशलगत रूप से बकायादार" होने की अधिक संभावना है। इस प्रकार के कौशलगत बकाए कीमत में भारी गिरावटों के साथ बाजार में संकेन्द्रित थे। सन् 2008 के दौरान सारे देश में अनुमानित 5,88,000 कौशलगत बकाए हुए, जो सन् 2007 के कुल दुगुने से भी अधिक थे। इन्होनें उन सभी गंभीर बकाया अपराधों के 18% का प्रतिनिधित्व किया जिन्हें चौथी तिमाही में 60 से अधिक दिनों के लिए बढ़ा दिया गया था।

मकान मालिकों की सामर्थ्य और स्थायित्व की योजना

18 फ़रवरी 2009 को अमेरिकी राष्ट्रपति बराक ओबामा ने नौ मिलियन मकान मालिकों को पुरोबंध से बचाने के लिए 73 बिलियन डॉलर की योजना की घोषणा की जिसके साथ फेन्नी में और फ्रेड्डी मैक की खातिर सरल पुनर्वित्त वाली गिरवी की खरीद के लिए अतिरिक्त निधीयन हेतु 200 बिलियन डॉलर के अतिरिक्त अनुदान की घोषणा की गई। यह योजना अधिकतर EESA 700 के बिलियन डॉलर की वित्तीय उपनिहिति से मुक्त निधि से वित्तपोषित है। इसका उपयोग लागत की साझेदारी और प्रोत्साहन राशि के रूप में मकान मालिकों के मासिक भुगतानों से उनकी मासिक आय के 31 प्रतिशत कम करने के लिए किया जाता है। इस योजना के अंतर्गत, एक-एक ऋणदाता एक ऋणकर्ता के मासिक भुगतानों में कटौती करने के लिए उत्तरदायी होगा जो उसकी आय के 38 प्रतिशत से अधिक नहीं होगा। इस योजना में ऋणकर्ता के गिरवी की शेष बची राशि के एक हिस्से को माफ़ कर देना भी शामिल है। कंपनियां जो गिरवी को सेवा प्रदान करती हैं उन्हें ऋणों में रूपांतरण के लिए एवं मकान मालिकों को चालू बने रहने में मदद देने के लिए प्रोत्साहन राशियां प्रदान की जायेंगीं.

नियामक प्रस्ताव और दीर्घकालिक समाधान

राष्ट्रपति बराक ओबामा एवं प्रमुख सलाहकारों ने जून 2009 में नियामक प्रस्तावों की एक श्रृंखला आरंभ की। प्रस्तावों में उपभोक्ता संरक्षण, प्रशासक का पारिश्रामिक, बैंक की वित्तीय गुंजाइशें अथवा पूंजीगत जरूरतें, आभासी बैंकिंग प्रणाली के विस्तारित विनियमन तथा व्युत्पत्तियां, एवं सुव्यवस्थित महत्वपूर्ण संस्थानों को अप्रत्याशित हानि से सुरक्षा प्रदान करने के लिए दूसरों के बीच फेडरल रिज़र्व हेतु प्रोन्नत पदाधिकारी आदि उल्लेखित है।

अर्थशास्त्रियों, राजनेताओं, पत्रकारों और व्यापार जगत के रहनुमाओं द्वारा मौजूदा संकट के प्रभाव को कम करने एवं पुनरावृत्ति की रोकथाम के लिए विभिन्न प्रकार के नियामक प्रस्तावों की पेशकश की गई है। हालांकि जून 2009 तक प्रस्तावित समाधानों में से अनेक अभी तक लागू नहीं किए गए हैं। इनमें शामिल हैं:

- बेन बरनेन्के: आभासी बैंकिंग प्रणाली, जैसे कि निवेशी बैंक और बचावकोष में गड़बड़ी वाले (अनियमित) वित्तीय संस्थाओं को बंद कर देने के लिए प्रस्ताव प्रणालियों की स्थापना करना।

- जोसेफ स्टिगलिट्ज़ (Joseph Stiglitz): वित्तीय संस्थान के अधिकार में मान लिए गए नियंत्रणों को सीमित करना। लंबी अवधि के निष्पादन से अधिक संबंधित होने के लिए कार्यकारी क्षतिपूर्ति की आवश्यकता. वाणिज्यिक (निक्षेपागार) और 1933 में ग्लास-स्टीगल अधिनियम द्वारा स्थापित निवेशी बैंकिंग और ग्रैम-लीच-ब्लिले ऐक्ट (Gramm-Leach-Bliley Act) द्वारा 1999 में निरस्त, विभाजन को पुनः बहाल करना।

- सिमॉन जॉनसन: प्रणालीगत जोखिम को सीमित करने के लिए ऐसे संस्थानों को तोड़ देना जो इतने बड़े हैं कि असफल हो ही नहीं सकते.

- पॉल क्रुगमैन: ऐसे संस्थानों को बैंको के ही सामान विनियमित करना जो "बैंकों की तरह कार्य करते हैं".

- एलन ग्रीनस्पैन: बैंकों के पास शक्तिशाली पूंजी की गुंजाइश होनी चाहिए जिसमें प्रगामी विनियामक पूंजी की जरूरतें (यानी, पूंजी अनुपात जो बैंक के आकार के अनुसार बढ़ते हैं), शामिल हों ताकि "उन्हें बहुत बड़ा बनने और उनकें प्रतिस्पर्धी लाभ की कमी को पूरा करने से निरुत्साहित किया जा सके."

- वॉरेन बफेट (Warren Buffett): आवासीय गिरवी के लिए कम से कम 10% के देय होते ही तत्काल अदायगी (डाउन पेमेण्ट) और आय के सत्यापन की आवश्यकता.

- एरिक डाइनैलो (Eric Dinallo): अपनी वित्तीय प्रतिबद्धताओं के समर्थन में किसी भी वित्तीय संस्थान को आवश्यक पूंजी सुनिश्चित करना। क्रेडिट उत्पत्तियों को विनियमित करना और यह सुनिश्चित करना कि प्रतिपक्ष के जोखिम को सीमित करने के लिए सुदृढ़ पूंजीकृत विनियमों के आधार पर उनकें व्यापार होते रहते हैं।

- रघुराम राजन: वित्तीय संस्थानों को पर्याप्त आकस्मिक पूंजी की आवश्यकता होती है (यथा, तेजी की अवधि के दौरान सरकार को बीमा प्रीमियम के भुगतान, मंदी के दौरान भुगतान के बदले विनिमय करना).

- ए. माइकल स्पेन्स (A. Michael Spence) और गॉर्डन ब्राउन (Gordon Brown): प्रणालीगत जोखिमों की पहचान करने में मदद के लिए अग्रिम चेतावनी प्रणाली की स्थापना करना।

- नायेल्ल फर्ग्यूसन (Niall Ferguson) और जेफ्री सैक्स (Jeffrey Sachs): करदाता की रकम को उपनिहिति से उन्मुक्त होने में लगाने से पहले बांड धारकों और प्रतिपक्षियों पर केश कतरवाना लागू करना।

- नौरिएल रुबिनी (Nouriel Roubini): दिवालिया बैंकों का राष्ट्रीयकरण करना। इक्विटी के विनिमयों के जरिए वित्तीय प्रणाली से होकर ऋण के स्तर को कम करना। मकान मालिकों को सहायता प्रदान करने के लिए ऋणदाता को भविष्य में कभी भी आवास अधिमूल्यन देकर गिरवी के जमा शेष को कम करना।

- पॉल मैकॉली (Paul McCulley) ने "मानव स्वभाव को सुव्यवस्थित करने में सहायक प्रति-चक्रीय विनियामक नीति" की वकालत की है। उन्होंने अर्थशास्त्री हाइमैन मिंसकी (Hyman Minsky) के कार्यों का उदाहरण दिया है, जो यह मानते थे कि मानव व्यवहार चक्रीय अभिमुखी है, अर्थात यह तेजी और मंदी के आख़िरी पड़ाव तक परिवर्धित होता रहता है। दूसरे शब्दों में मूल्य निवेशकों की तुलना में मानव गतिशील निवेशक हैं। प्रति-चक्रीय नीतियों में तेजी के दौर में बढ़ती हुई पूंजीगत जरूरतें और मंदी के दौरान उन्हें कम करना शामिल हैं।

अमेरिकी कोष सचिव टिमोथी गिथ्नर (Timothy Geithner) ने 29 अक्टूबर 2009 को कांग्रेस के सामने गवाही दी। गेइथ्नेर उनकी गवाही में ऐसे पांच तत्व शामिल हैं जिन्हें उन्होंने प्रभावी सुधार के लिए महत्वपूर्ण माना है: 1) गैर बैंकीय वित्तीय संस्थानों को शामिल करने के लिए FDIC बैंक के स्वीकृत प्रस्ताव यंत्र को प्रसारित करना; 2) यह सुनिश्चित करना कि किसी कंपनी को सुव्यवस्थित तरीके से असफल होने की अनुमति दी जाय और "बचाया" न जाय; 3) यह सुनिश्चित करना कि करदाताओं को किसी भी क्षति के लिए, क्षतियों को कंपनी के निवेशकों पर धार्य कर और सबसे बड़े वित्तीय संस्थानों द्वारा वित्तपोषित मौद्रिक को कारगर बनाकर फंसाया न जाय; 4) उपयुक्त जांचों को लागू किया जाय और इस प्रक्रिया में FDIC के जमाशेषों को तथा इस प्रस्ताव की प्रक्रिया में फेडरल रिज़र्व भी रहें; 5) वित्तीय कंपनियों और सम्बंधित विनियामक प्राधिकरण के लिए शक्तिशाली पूंजी और नकदी की आवश्यकता है।

अन्य प्रतिक्रियाएं

इस संकट के परिणाम स्वरूप महत्वूर्ण कानून प्रवर्तन और कानूनी कार्रवाई हुई है। अमेरिकी संघीय जांच ब्यूरो अन्य संस्थाओं के साथ-साथ गिरवी वित्तीय कंपनियों फैनी में और फ्रेड्डी मैक लेहमैन ब्रदर्स एवं बीमा कंपनी अमेरिकन इंटरनैशनल ग्रुप द्वारा हुई धोखाधड़ियों की संभावना की जांच पड़ताल कर रहीं है। न्यूयॉर्क के अटॉर्नी जेनरल एंड्रयू कोमो (Andrew Cuomo) ने लांग आइलैंड अवस्थित धोखाधड़ी के लिए देश के सबसे बड़े संशोधन निगम अमेरिमोड (Amerimod) पर मुकदमा दायर किया है, एवं दूसरी इसी तरह की कंपनियों को 14 सब्पोएंस (subpoenas) जारी किए हैं। FBI ने भी गिरवी से सम्बंधित अपराधों कि लिए अनेक एजेंटों को कार्यभार सौंपा है एवं मामलों में नाटकीय रूप से वृद्धि हुई है। FBI ने मार्च 2008 में संभावित उधार देने के तरीकों में धोखाधड़ी तथा प्रतिभूतियों में धोखाधड़ी के मामलों की देशव्यापी जांच शुरू कर दी है।

250 से अधिक सबप्राइम संकट से सम्बंधित नागरिक कानूनी मामले 2007 के दौरान संघीय अदालतों में दायर किए गए। राज्य की अदालतों में दर्ज किए गए मामलों की संख्या निर्धारण की दृष्टि से उल्लेखनीय नहीं थी लेकिन ऐसा माना जा रहा है कि गंभीरता के ख्याल से महत्वपूर्ण थे।

निहितार्थ

प्रभाव के आकलन ऊपर उठने लगे हैं। अप्रैल 2008 के दौरान, अंतर्राष्ट्रीय मुद्रा कोष (IMF) ने वित्तीय संस्थानों के लिए वैश्विक क्षतियों को आकलित किया है जो एक ट्रिलियन डॉलर ($1 trillion) त्तक पहुंच जाएगी. एक वर्ष बाद, IMF ने बैंको एवं अन्य वित्तीय संस्थानों की संचयी क्षतियों को आकलित किया है जो वैश्विक स्तर पर 4 ट्रिलियन डॉलर को भी पार कर जाएगा. यह 200,000,000 लोगों में से प्रत्येक व्यक्ति के हिसाब से 20,000 अमेरिकी डॉलर के बराबर होता है।

फ्रांसिस फुकुयामा (Francis Fukuyama) ने यह तर्क पेश किया है कि यह संकट वित्तीय क्षेत्र में रीगनवाद का अंत है, जिसमें ढीले-ढाले विनियमों, सरकार को कम खर्च दिखाना और आयकर कम करना आदि विशेषताएं थीं। संकट के परिणामस्वरूप वित्तीय क्षेत्र में महत्वपूर्ण नियामक परिवर्तन अपेक्षित हैं।

फरीद ज़करिया (Fareed Zakaria) मानते हैं कि, यह संकट अमेरिकियों और उनकी सरकार को अपने साधनों के अंतर्गत ही रहने को बाध्य कर सकता है। आगे चलकर, कुछ प्रखर मस्तिष्क के लोगों को वित्तीय अभियान्त्रिकी से निकालकर अधिक मूल्यवान व्यापारिक गतिविधियों, अथवा विज्ञान और प्रौद्योगिकी में पुनः नियोजित किया जा सकता है।

रोजर अल्टमैन (Roger Altman) ने लिखा है कि "2008 के ध्वंस ने अमेरिकी वित्तीय प्रणाली, इसकी अर्थव्यवस्था और विश्व में इसके अपनी प्रतिष्ठा को गहरी क्षति पहुंचाई है, यह संकट एक महत्वपूर्ण भौगोलिक-राजनैतिक गतिरोध है।.....यह संकट ऐतिहासिक ताकतों के साथ संयोगवश समरूप हो गया है जो दुनिया के ध्यान को संयुक्त राज्य से अलग हटा रही थीं। मध्यम अवधि के दौरान, संयुक्त राज्य अमेरिका को छोटे वैश्विक मंच से परिचालन करना होगा - जबकि दूसरे, विशेषकर चीन को, तेजी से उभरने का मौका मिलेगा".

GE CEO जेफ्री इम्मेल्ट (Jeffrey Immelt) का तर्क है कि संयुक्त राज्य के व्यापारिक घाटे और बजट के घाटे चिर स्थायी नहीं हैं। अमेरिका को नवोन्मेष उत्पादों, उत्पादन से जुड़े कार्यकर्ताओं के प्रशिक्षण एवं व्यावसायिक नेतृत्व के जरिए अपनी प्रतिस्पर्धा क्षमता पुनः हासिल करनी होगी। उन्होंने विशिष्ट राष्ट्रीय लक्ष्यों से संबंधित ऊर्जा की सुरक्षा अथवा स्वतंत्रता, विशिष्ट तकनीकें, निर्माण से जुड़े रोजगार के आधार एवं शुद्ध निर्यातक के हैसियत की पक्षधरता की है। दुनिया पुनर्गठित हो गई है। अब हमें उद्यमशील उत्साही अमेरिकियों का नेतृत्व भविष्य में विजय के पुनर्नवीनीकरण के साथ करना चाहिए। " विवेचनात्मक महत्त्व के एक पहलू पर उन्होंने कहा कि तकनीक और निर्माण के क्षेत्र में विशेष ध्यान केन्द्रित करने की आवश्यकता है। कइयों का यह विचार था कि अमेरिका को प्रौद्योगिकी पर आधारित, निर्यात अभिमुखी महाशक्ति से परिसेवा की प्रधानता वाली उपभोक्ता पर आधारित अर्थव्यवस्था की और अग्रसर होना होगा - और हां, अगर अब भी किसी तरह समृद्ध होने की अपक्षा रखता है तो" जेफ़ ने कहा. "यह विचार पूरी तरह गलत था".

अर्थशास्त्री पॉल क्रुगमैन ने सन् 2009 में लिखा "एक वर्ष पहले जैसी कि समृद्धि थीं - लाभ आश्चर्यजनक रूप से भयंकर थे - लेकिन मजदूरी इतनी नहीं थी - आवास के विशाल बबल्स पर निर्भरशील, जिसने आरंभिक बड़े बबल्स को शेयर-बाजार से हटा दिया. और चूंकि आवासीय बबल्स दुबारा लौटकर नहीं आयेंगे, इसीलिए वह अर्थव्यवस्था भी फिर लौटकर नहीं आयेगी जो संकटकालीन वर्षों से पहले बरकरार थी।" नियल फर्ग्यूसन (Niall Ferguson) ने कहा कि इक्विटी निष्कर्षण के प्रभाव को छोड़कर, अमेरिकी अर्थव्यवस्था बुश वर्षों के दौरान 1% दर से उन्नत हुई। माइक्रोसॉफ्ट के मुख्य कार्यकारी अधिकारी Microsoft CEO स्टीव बौल्मर ने तर्क दिया है कि निम्न स्तर पर यह अर्थव्यवस्था का पुनर्गठन है न कि मंदी का, अर्थात मंदी से पहले के स्तरों से अविलम्ब वसूली की अपेक्षा नहीं की जा सकती.

अमेरिका की संघीय सरकार के वैश्विक वित्तीय प्रणाली के समर्थन के प्रयासों ने महत्वपूर्ण नई वित्तीय प्रतिबद्धताओं को जन्म दिया है, जो नवम्बर 2008 तक 7 ट्रिलियन डॉलर के कुल योग तक पहुंच गया है। इन प्रतिबद्धताओं की लक्षणिक विशेषताओं को निवेशों, ऋणों एवं ऋण गारंटियों के रूप में वर्णित किया जा सकता है न कि प्रत्यक्ष व्यय के रूप में. कई मामलों में सरकार ने निश्चल बाजारों में नकदी की अभिवृद्धि के लिए वित्तीय परिसंपत्तियों की खरीद की है, जैसे कि वाणिज्यिक पत्रों, गिरवी समर्थित प्रतिभूतियों अथवा दूसरे प्रकार की परिसंपत्तियों से समर्थित कागजात. ज्यों-ज्यों संकट गहराता गया, फेड ने संपार्श्विक जमानत को प्रसारित किया जिसके खिलाफ उच्च जोखिम वाली परिसंपत्तियों को शामिल कर यह ऋण देना चाहती है।

द एकोनौमिस्ट ने लिखा, "अपने बैंकों को उपनिहिति से उन्मुक्त करने के लिए जिन्होनें सौभाग्य का समय बिता दिया है, पश्चिमी सरकारों को ऊंचे करों के संदर्भ में ऋण पर ब्याजों के भुगतान हेतु कीमत चुकानी होगी. कई देशों के मामलों में, (जैसे कि ब्रिटेन और अमेरिका) जिनके पास व्यापार हो और साथ ही साथ बजट में घटा भी हो उन्हें ऊंचे करों के मामले में विदेशी ऋणदाताओं के दावों से निपटना होगा. ऐसे आडम्बरहीन राजनीतिक प्रभाव को देखते हुए, प्रलोभन देकर चोरी छुपे अपनी मुद्राओं के मूल्य को कम करना एक प्रकार का डिफॉल्ट माना जाएगा. निवेशक इस खतरे के प्रति पूरी तरह सजग हैं।.."

इस संकट ने एलेन ग्रीनस्पैन, जो सन् 1986 से जनवरी 2006 तक फेडरल रिज़र्व सिस्टम के अध्यक्ष रह चुकें है, उनकी विरासत पर प्रश्न चिह्न खड़ा कर दिया है। सेनेटर क्रिस डोड ने यह दावा किया है कि ग्रीनस्पैन ने ही सही मायने में "परिपूर्ण प्रभंजन" की सृष्टि की है। जब संकट के बारे में उनसे कुछ कहने को कहा गया तो उन्होंने इस प्रकार कहा:

The current credit crisis will come to an end when the overhang of inventories of newly built homes is largely liquidated, and home price deflation comes to an end. That will stabilize the now-uncertain value of the home equity that acts as a buffer for all home mortgages, but most importantly for those held as collateral for residential mortgage-backed securities. Very large losses will, no doubt, be taken as a consequence of the crisis. But after a period of protracted adjustment, the U.S. economy, and the world economy more generally, will be able to get back to business.

इन्हें भी देखें

साँचा:Business and economics portal

| अन्य आवास बबल

|

सन्दर्भ

आगे पढ़ें

- अर्चाया और रिचर्डसन. फ़ाइनैन्शियल स्टेबिलिटी: हाउ टू रिपेयर अ फेल्ड सिस्टम NYU स्टर्न प्रोजेक्ट-एक्सिक्युटिव समेरिज़ ऑफ़ 18 क्राइसिस-रिलेटेड पेपर्स

- कमिटी फॉर अ रेस्पोंसिबल फेडेरल बजेट "स्टीम्युलस वॉच Archived 2009-03-07 at the वेबैक मशीन." (नियमित रूप से अद्यतन किया गया)

- ब्लैकबर्न, रॉबिन (2008) "द सबप्राइम मोरगेज क्राइसिस ." न्यू लेफ्ट रिव्यू 50 (मार्च-अप्रैल).

- डेम्यंक, युलिया (FRB सैंट. लुइस) और ओट्टो वैन हेमेर्ट (NYU स्टर्न स्कुल) (2008) "अंडरस्टैंडिंग द सबप्राइम मोर्टगेज क्राइसेस," सोशियल साइंस रिसर्च नेटवर्क द्वारा वर्किंग पेपर सर्कुलेटेड.

- डिमार्टिनो, डी. और डूका, जे. वि. (2007) "द राइज़ ऐंड फौल ऑफ़ सबप्राइम मोर्टगेजस. Archived 2009-03-04 at the वेबैक मशीन" फेडरल रिसर्व बैंक ऑफ़ डलास इकोनॉमिक लेटर 2(11).

- डोमिनीक्यु डोईस, सब प्राइम: प्रिंस ऑफ़ इन्फ्रिन्ज्मेंट्स/सबप्राइम : ले प्रिक्स डेस ट्रांस्ग्रेशिंस, रिव्यू डे ड्रोइट डेस अफेयर्स इंटरनैश्नालेस (RDAI) / इंटरनैशनल बिज़नेस लॉ जर्नल (IBLJ), N० 4, 2008 [3] Archived 2011-05-15 at archive.today

- एली बर्ट (2009) "बैड रूल्स प्रोड्यूस बैड आउटकम्स: अंडरलाईंग पब्लिक-पॉलिसी कॉसेस ऑफ़ द यु.एस. फैनेंशियल क्राइसिस. Archived 2009-08-10 at the वेबैक मशीन" कैटो जर्नल 29(1).

- गोल्ड, गेर्री और फेल्डमैन, पॉल (2007) अ हॉउस ऑफ़ कार्ड्स - फ्रॉम फैंटेसी फाइनेंस टू ग्लोबल क्रैश. लंदन, लुपस बुक्स. ISBN 978-0-9523454-3-5

- माइकल लुईस, "द एंड." पोर्टफोलियो मैगेज़िन (11 नवम्बर 2008).

- लिबोविट्ज़, स्टेन (2009) "एनाटोमी ऑफ़ अ ट्रेन व्रेक: कौसेस ऑफ़ द मोर्टगेज़ मेल्टडाउन" इन रैंडल होल्कोम्बे ऐंड बी. डब्ल्यू. पॉवेल, eds., हाऊसिंग अमेरिका: बिल्डिंग आउट ऑफ़ अ क्राइसिस . ओकलैंड CA: द इंडेपेंडेंट इंस्टीट्युट.

- Muolo, Paul, and Padilla, Matthew (2008). Chain of Blame: How Wall Street Caused the Mortgage and Credit Crisis. Hoboken, NJ: John Wiley and Sons. आई॰ऍस॰बी॰ऍन॰ 978-0-470-29277-8.सीएस1 रखरखाव: एक से अधिक नाम: authors list (link)

- वुड्स, थॉमस ई. 2009) मेल्टडाउन: अ फ्री-मार्केट लुक ऐट वाई द स्टोक मार्केट कोलैस्प्ड, द इकोनॉमी टैंकड, ऐंड गवर्मेंट बेलओउट्स विल मेक थिंग्स वर्स / वॉशिंगटन DC: रेग्नेरी पब्लिशिंग ISBN 1-59698-587-9

- रेनहार्ट, कारमेन एम. और केनेथ रोगोफ़ (2008) "इस द 2007 यु.एस. सब-प्राइम फाईनैन्शियल क्राइसिस सो डिफरेंट? Archived 2008-02-16 at the वेबैक मशीनऐन इंटरनैशनल हिस्टॉरिकल कोम्पैरिसन Archived 2008-02-16 at the वेबैक मशीन, "हार्वर्ड यूनिवर्सिटी वर्किंग पेपर.

- स्टीवर्ट, जेम्स बी, "एइट डेस: द बैटल टू सेव द अमेरिकन फाईनैन्शियल सिस्टम", द न्यु योर्कर मैगजीन, 21 सितम्बर 2009.

बाहरी कड़ियाँ

| विकिमीडिया कॉमन्स पर Mortgage crisis से सम्बन्धित मीडिया है। |

- रॉयटर्स: टाइम ऑफ़ क्राइसिस Archived 2009-09-25 at the वेबैक मशीन - मल्टीमीडिया इंटरैक्टिव चार्टिंग द इयर ऑफ़ ग्लोबल चेंज

- PBS फ्रंटलाइन - इनसाइड द मेल्टडाउन

- "Government warned of mortgage meltdown Regulators ignored warnings about risky mortgages, delayed regulations on the industry". CNN. 2008.

- "The US sub-prime crisis in graphics". BBC. 21 नवम्बर 2007.