História Do Pensamento Macroeconômico

A teoria macroeconômica tem suas origens no estudo dos ciclos econômicos e da teoria monetária.

Em geral, os primeiros teóricos acreditavam que os fatores monetários não afetavam fatores reais, como o produto real. John Maynard Keynes criticou algumas destas teorias “clássicas” e produziu uma teoria geral que descrevia toda a economia em termos de agregados e não de partes microeconômicas individuais. Tentando explicar o desemprego e as recessões, ele percebeu a tendência das pessoas e das empresas de acumular dinheiro e evitar investimentos durante uma recessão. Ele argumentou que isto invalidava os pressupostos dos economistas clássicos, que pensavam que os mercados estavam sempre em equilíbrio, sem deixar excedente de bens e sem desemprego involuntário.

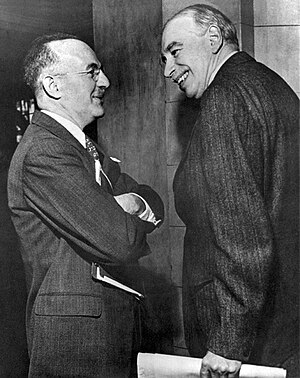

Linha do meio: Solow, Friedman, Schwartz

Linha inferior: Sargent, Fischer, Prescott

A geração de economistas que veio após Keynes sintetizou a sua teoria com a microeconomia neoclássica para formar a síntese neoclássica. Embora a teoria keynesiana tenha originalmente omitido uma explicação dos níveis de preços e da inflação, os keynesianos posteriores adotaram a curva de Phillips para modelar as mudanças no nível de preços. Alguns keynesianos se opuseram ao método de síntese que combinava a teoria de Keynes com um sistema de equilíbrio e, em vez disso, defenderam modelos de desequilíbrio. Os monetaristas, liderados por Milton Friedman, adotaram algumas ideias keynesianas, como a importância da demanda por moeda, mas argumentaram que os keynesianos ignoravam o papel da oferta de moeda na inflação. Robert Lucas e outros novos macroeconomistas clássicos criticaram os modelos keynesianos, pois não funcionavam sob expectativas racionais. Lucas também argumentou que os modelos empíricos keynesianos não seriam tão estáveis quanto os modelos baseados em fundamentos microeconômicos.

A nova escola clássica culminou na teoria de ciclos reais de negócios (CRN). Tal como os primeiros modelos económicos clássicos, os modelos CRN pressupunham que os mercados se estabilizavam e que os ciclos econômicos eram impulsionados por mudanças na tecnologia e na oferta, e não na demanda. Os novos keynesianos tentaram responder a muitas das críticas levantadas por Lucas e outros novos clássicos contra os neokeynesianos. Os novos keynesianos adotaram expectativas racionais e construíram modelos com microfundações de preços rígidos que sugeriam que as recessões ainda poderiam ser explicadas por fatores de demanda, já que rigidez impede que os preços caiam para um nível de equilíbrio de mercado, deixando um excedente de bens e de trabalho. A nova síntese neoclássica combinou elementos da nova macroeconomia clássica e da nova macroeconomia keynesiana em um consenso. Outros economistas evitaram o debate entre novos clássicos e o novos keynesianos sobre a dinâmica de curto prazo e desenvolveram as teorias de crescimento a longo prazo. A Grande Recessão de 2008 levou a uma reflexão sobre o estado da disciplina e alguma atenção popular voltou-se para teorias heterodoxas.

Origens

A macroeconomia descende de duas áreas de pesquisa: a teoria dos ciclos econômicos e a teoria monetária. A teoria monetária remonta ao século XVI e ao trabalho de Martín de Azpilcueta, enquanto a análise do ciclo econômico data de meados do século XIX.

Teoria do ciclo de econômicos

Começando com William Stanley Jevons e Clément Juglar na década de 1860, os economistas tentaram explicar os ciclos de mudanças frequentes e abruptas na atividade econômica. Um marco fundamental neste esforço foi a fundação do National Bureau of Economic Research dos EUA por Wesley Mitchell em 1920. Isto marcou o início de um boom de modelos estatísticos de flutuação econômica (modelos baseados em ciclos e tendências em vez de teoria económica) que levaram à descoberta de padrões aparentemente regulares como a curva de Kuznets.

Outros economistas concentraram-se mais na teoria em sua análise do ciclo econômico. A maioria das teorias dos ciclos econômicos centrava-se em um único fator, como a política monetária ou o impacto do clima nas economias predominantemente agrícolas da época. Embora a teoria dos ciclos econômicos estivesse bem estabelecida na década de 1920, o trabalho de acadêmicos como Dennis Robertson e Ralph Hawtrey teve pouco impacto nas políticas públicas. As suas teorias de equilíbrio parcial não conseguiram alcançar o equilíbrio geral, onde os mercados interagem entre si; em particular, as primeiras teorias do ciclo econômico tratavam os mercados de bens e os mercados financeiros separadamente. As pesquisas nestas áreas utilizavam métodos microeconômicos para explicar o emprego, o nível de preços e as taxas de juro.

Teoria monetária

Inicialmente, a relação entre nível de preços e produção foi explicada pela teoria quantitativa da moeda; David Hume apresentou tal teoria em sua obra Of Money de 1752 ( Essays, Moral, Political, and Literary, Part II, Essay III). A teoria quantitativa via toda a economia a partir da lei de Say, que afirmava que tudo o que for fornecido ao mercado será vendido - em suma, que os mercados estão sempre em equilíbrio. Nesta visão, a moeda é neutra e não pode impactar os fatores reais de uma economia, como os níveis de produção. Isto foi consistente com a visão clássica da dicotomia de que os aspectos reais da economia e os fatores nominais, tais como os níveis de preços e a oferta monetária, podem ser considerados independentes um do outro. Por exemplo, seria de esperar que adicionar mais dinheiro a uma economia apenas aumentasse os preços e não criasse mais bens.

A teoria quantitativa da moeda dominou a teoria macroeconômica até a década de 1930. Duas versões foram particularmente influentes, uma desenvolvida por Irving Fisher em trabalhos que incluíam seu livro The Purchasing Power of Money de 1911, e outra por economistas de Cambridge ao longo do início do século XX. A versão de Fisher da teoria quantitativa pode ser expressa mantendo constantes a velocidade da moeda (V), a frequência com que uma determinada moeda é usada nas transações, e a renda real (Q), enquanto permite que a oferta de moeda (M) e o nível de preços ( P) variem na equação de troca:

A maioria das teorias clássicas, incluindo a de Fisher, sustentavam que a velocidade era estável e independente da atividade econômica. Os economistas de Cambridge, como John Maynard Keynes, começaram a questionar esta suposição. Eles desenvolveram a equação de Cambridge, que analisava a demanda por moeda e como ela impactava a economia. A teoria de Cambridge não presumia que a demanda e a oferta de moeda estivessem sempre em equilíbrio e considerava que as pessoas detinham mais dinheiro quando a economia desabava. Ao ter em conta o valor de deter dinheiro, os economistas de Cambridge deram passos significativos em direção ao conceito de preferência pela liquidez, que Keynes desenvolveria mais tarde. A teoria de Cambridge defendia que as pessoas detêm dinheiro por duas razões: para facilitar as transações e para manter a liquidez. Em trabalhos posteriores, Keynes adicionou um terceiro motivo, a especulação, à sua teoria da preferência pela liquidez e baseou-se nela para chegar a sua teoria geral.

Em 1898, Knut Wicksell propôs uma teoria monetária centrada nas taxas de juros. Sua análise utilizou duas taxas: a taxa de juros de mercado, determinada pelo sistema bancário, e a taxa de juros real ou “natural”, determinada pela taxa de retorno do capital. Na teoria de Wicksell, a inflação cumulativa ocorrerá quando a inovação técnica fizer com que a taxa natural suba ou quando o sistema bancário permitir que a taxa de mercado caia. A deflação acumulada ocorre sob condições opostas, fazendo com que a taxa de mercado suba acima do natural. A teoria de Wicksell não produziu uma relação direta entre a quantidade de dinheiro e o nível de preços. Segundo Wicksell, o dinheiro seria criado de forma endógena, sem aumento da quantidade de moeda forte, desde que o natural superasse a taxa de juros de mercado. Nestas condições, os mutuários obtêm lucro e depositam dinheiro em reservas bancárias, o que expande a oferta monetária. Isto pode levar a um processo cumulativo em que a inflação aumenta continuamente sem uma expansão da base monetária. O trabalho de Wicksell influenciou Keynes e os economistas suecos da Escola de Estocolmo.

Teoria Geral de Keynes

Pode-se dizer que a macroeconomia moderna começou com Keynes e a publicação de seu livro A Teoria Geral do Emprego, do Juro e da Moeda em 1936. Keynes expandiu o conceito de preferências de liquidez e construiu uma teoria geral de como a economia funcionava. A teoria de Keynes reuniu pela primeira vez fatores econômicos monetários e reais, explicou o desemprego e sugeriu políticas que alcaçassem a estabilidade econômica.

Keynes afirmou que a produção econômica está positivamente correlacionada com a velocidade do dinheiro. Ele explicou a relação por meio da mudança das preferências de liquidez: as pessoas aumentam as suas reservas de moeda durante tempos de dificuldades econômicas, reduzindo os seus gastos, o que desacelera ainda mais a economia. Este paradoxo da parcimónia afirma que as tentativas individuais de sobreviver a uma recessão só a pioram. Quando a demanda por moeda aumenta, a velocidade da moeda diminui. Um abrandamento nas atividades econômicas significa que os mercados podem não se equilibrar, deixando que o excesso de bens seja desperdiçados e alguma capacidade produtiva fique ociosa. Invertendo a teoria quantitativa, Keynes argumentou que as mudanças no mercado alteram as quantidades e não os preços. Keynes substituiu a suposição de velocidade estável pela de um nível de preços fixo. Se os gastos caírem e os preços não, o excedente de bens reduz a necessidade de trabalhadores e aumenta o desemprego.

Os economistas clássicos tiveram dificuldade em explicar o desemprego involuntário e as recessões porque aplicaram a Lei de Say ao mercado de trabalho e esperavam que todos aqueles dispostos a trabalhar com o salário de equilíbrio estariam empregados. No modelo de Keynes, o emprego e a produção decorrem da demanda agregada, a soma do consumo e do investimento. Dado que o consumo permanece estável, a maior parte das flutuações na demanda agregada resulta de variações no investimento, que ocorrem devido a muitos fatores, incluindo expectativas, "espíritos animais" e taxas de juros. Keynes argumentou que a política fiscal poderia compensar esta volatilidade. Durante as recessões, os governos poderiam aumentar os gastos para adquirir bens excedentes e empregar mão-de-obra ociosa. Além disso, um efeito multiplicador eleva o resultado destas despesas diretas, uma vez que os trabalhadores recém-empregados gastariam os seus rendimentos, que se espalhariam pela economia, enquanto as empresas investiriam para responder a este aumento da demanda.

A prescrição de Keynes para um forte investimento público estava ligada ao seu interesse na incerteza. Keynes deu uma perspectiva única sobre a inferência estatística em Um Tratado sobre Probabilidade, escrito em 1921, anos antes das suas principais obras econômicas. Keynes pensava que um forte investimento público e uma política fiscal iriam contrariar os impactos negativos que a incerteza das flutuações econômicas pode ter sobre o agregado econômico. Embora os sucessores de Keynes tenham prestado pouca atenção às partes probabilísticas do seu trabalho, a incerteza pode ter desempenhado um papel central nos aspectos de investimento e de preferência pela liquidez da Teoria Geral.

O significado exato do trabalho de Keynes tem sido debatido há muito tempo. Até a interpretação da prescrição política de Keynes para o desemprego, uma das partes mais explícitas da Teoria Geral, tem sido objeto de debates. Economistas e acadêmicos debatem se Keynes pretendia que suas recomendações fossem uma grande mudança política para resolver um problema sério ou uma solução moderadamente conservadora para lidar com uma questão menor.

Os sucessores de Keynes

Os sucessores de Keynes debateram as formulações, mecanismos e consequências exatas do modelo keynesiano. Surgiu um grupo representando a interpretação “ortodoxa” de Keynes; combinaram a microeconomia clássica com o pensamento keynesiano para produzir a “síntese neoclássica”, que dominou a economia desde a década de 1940 até ao início da década de 1970. Dois campos de keynesianos criticaram esta interpretação do trabalho de Keynes. Um grupo concentrou-se nos aspectos de desequilíbrio do trabalho de Keynes, enquanto o outro assumiu uma posição fundamentalista em relação a Keynes e iniciou a tradição pós-keynesiana heterodoxa.

Síntese neoclássica

A geração de economistas que se seguiu a Keynes, os neokeynesianos, criou a “síntese neoclássica” ao combinar a macroeconomia de Keynes com a microeconomia neoclássica. Os neokeynesianos trataram de duas questões microeconômicas: primeiro, fornecendo fundamentos para aspectos da teoria keynesiana, como consumo e investimento, e, segundo, combinando a macroeconomia keynesiana com a teoria do equilíbrio geral. Na teoria do equilíbrio geral, os mercados individuais interagem entre si e existe um preço de equilíbrio se houver concorrência perfeita, sem externalidades e informação perfeita. Fundamentos da Análise Econômica (1947) de Paul Samuelson forneceu muito da base microeconômica para a síntese. O trabalho de Samuelson estabeleceu o padrão para a metodologia utilizada pelos neokeynesianos: teorias econômicas expressas em modelos matemáticos formais. Embora as teorias de Keynes tenham prevalecido neste período, os seus sucessores abandonaram em grande parte a sua metodologia informal em favor da de Samuelson.

Em meados da década de 1950, a grande maioria dos economistas deixou de debater o keynesianismo e aceitou a visão de síntese; no entanto, permaneceu espaço para discordâncias. A síntese atribuiu problemas com o equilíbrio do mercado a preços rígidos que não conseguem ajustar-se às mudanças na oferta e na demanda. Outro grupo de keynesianos concentrou-se na economia do desequilíbrio e tentou conciliar o conceito de equilíbrio com a ausência de compensação de mercado.

Modelos neokeynesianos

Em 1937, John Hicks publicou um artigo que incorporava o pensamento de Keynes em um quadro de equilíbrio geral onde os mercados de bens e dinheiro se encontravam em um equilíbrio geral. O modelo IS/LM (investimento-poupança/preferência pela liquidez-oferta de moeda) de Hick tornou-se a base para décadas de teorização e análise política na década de 1960 O modelo representa o mercado de bens com a curva IS, um conjunto de pontos que representa o equilíbrio no investimento e na poupança. O equilíbrio do mercado monetário é representado pela curva LM, um conjunto de pontos que representa o equilíbrio na oferta e na demanda de moeda. A intersecção das curvas identifica um equilíbrio agregado na economia onde existem valores de equilíbrio únicos para as taxas de juro e a produção econômica. O modelo IS/LM centrou-se nas taxas de juro como o “mecanismo de transmissão monetária”, o canal pelo qual a oferta monetária afeta variáveis reais como a demanda agregada e o emprego. Uma diminuição na oferta monetária levaria a taxas de juro mais elevadas, o que reduziria o investimento e, portanto, diminuiria a produção em toda a economia. Outros economistas basearam-se no quadro IS/LM. Notavelmente, em 1944, Franco Modigliani adicionou o mercado de trabalho. O modelo de Modigliani representava a economia como um sistema com equilíbrio geral nos mercados interligados de trabalho, finanças e bens, e explicava o desemprego com salários nominais rígidos.

O crescimento tinha sido do interesse de economistas clássicos do século XVIII, como Adam Smith, mas o trabalho diminuiu durante a revolução marginalista do século XIX e início do século XX, quando os pesquisadores se concentraram em microeconomia. O estudo do crescimento reapareceu quando os neokeynesianos Roy Harrod e Evsey Domar desenvolveram independentemente o modelo Harrod-Domar, uma extensão da teoria de Keynes ao longo prazo, uma área que Keynes próprio não havia analisado. Os seus modelos combinaram o multiplicador de Keynes com um efeito acelerador do investimento, e produziram o resultado simples de que o crescimento era igual à taxa de poupança dividida pela razão de produção do capital (a quantidade de capital dividida pela quantidade de produção). O modelo Harrod-Domar dominou a teoria do crescimento até que Robert Solow e Trevor Swan desenvolveram independentemente modelos de crescimento neoclássicos em 1956. Solow e Swan produziram um modelo empiricamente mais atraente com “crescimento equilibrado” baseado na substituição de trabalho e capital na produção. Solow e Swan sugeriram que o aumento da poupança poderia apenas aumentar temporariamente o crescimento, e apenas as melhorias tecnológicas poderiam aumentar o crescimento no longo prazo. Depois de Solow e Swan, a pesquisa sobre crescimento diminuiu gradualmente com pouca ou nenhuma ocorrendo entre 1970 e 1985.

Os economistas incorporaram o trabalho teórico da síntese a modelos macroeconométricos de grande escala, que combinavam equações individuais para fatores como consumo, investimento e demanda de moeda com dados observados empiricamente. Essa linha de pesquisa atingiu seu apogeu com o modelo MIT-Penn-Social Science Research Council (MPS) desenvolvido por Modigliani e seus colaboradores. O MPS combinou IS/LM com outros aspectos da síntese, incluindo o modelo de crescimento neoclássico e a relação da curva de Phillips entre inflação e produto. Tanto os modelos de grande escala quanto a curva de Phillips tornaram-se alvos dos críticos da síntese.

Curva de Phillips

Keynes não apresentou uma teoria explícita do nível de preços. Os primeiros modelos keynesianos presumiam que os salários e outros níveis de preços eram fixos. Estes pressupostos causaram pouca preocupação na década de 1950, quando a inflação era estável, mas em meados da década de 1960 a inflação aumentou e tornou-se um problema para os modelos macroeconômicos. Em 1958, AW Phillips estabeleceu as bases para uma teoria do nível de preços quando fez a observação empírica de que a inflação e o desemprego pareciam estar inversamente relacionados. Em 1960, Richard Lipsey forneceu a primeira explicação teórica desta correlação. Geralmente, as explicações keynesianas da curva sustentavam que o excesso de demanda provocava uma inflação elevada e um desemprego baixo, enquanto um hiato do produto aumentava o desemprego e reduzia os preços. No final da década de 1960 e início da década de 1970, a curva de Phillips enfrentou ataques tanto em frentes empíricas como teóricas. O suposto trade-off entre produção e inflação representado pela curva era a parte mais fraca do sistema keynesiano.

Macroeconomia do desequilíbrio

Apesar da sua prevalência, a síntese neoclássica teve os seus críticos keynesianos. Desenvolveu-se uma tendência de desequilíbrio ou teoria "não walrasiana" que criticava a síntese por aparentes contradições ao permitir que fenômenos de desequilíbrio, especialmente o desemprego involuntário, fossem modelados em modelos de equilíbrio. Além disso, argumentaram eles, a presença de desequilíbrio em um mercado deve estar associada ao desequilíbrio em outro, pelo que o desemprego involuntário deve estar ligado a um excesso de oferta no mercado de bens. Muitos consideram o trabalho de Don Patinkin como o primeiro na linha do desequilíbrio. Robert W. Clower (1965) introduziu sua "hipótese de decisão dupla" de que uma pessoa em um mercado pode determinar o que deseja comprar, mas, em última análise, é limitada em quanto pode comprar com base em quanto pode vender. Clower e Axel Leijonhufvud (1968) argumentaram que o desequilíbrio formava uma parte fundamental da teoria de Keynes e merecia maior atenção. Robert Barro e Herschel Grossman formularam modelos de desequilíbrio geral nos quais os mercados individuais estavam presos aos preços antes que houvesse um equilíbrio geral. Estes mercados produziram “preços falsos”, resultando em desequilíbrio. Logo após o trabalho de Barro e Grossman, os modelos de desequilíbrio caíram em desuso nos Estados Unidos, e Barro abandonou o keynesianismo e adotou hipóteses dos novos clássicos de equilíbrio de mercado.

Enquanto os economistas americanos abandonaram rapidamente os modelos de desequilíbrio, os economistas europeus mostraram-se mais abertos a modelos sem equilíbrio de mercado. Europeus como Edmond Malinvaud e Jacques Drèze expandiram a tradição do desequilíbrio e trabalharam para explicar a rigidez dos preços em vez de simplesmente assumi-la. Malinvaud (1977) usou a análise do desequilíbrio para desenvolver uma teoria do desemprego. Ele argumentou que o desequilíbrio nos mercados de trabalho e de bens poderia levar ao racionamento de bens e de trabalho, levando ao desemprego. Malinvaud adoptou um quadro de preços fixos e argumentou que a fixação de preços seria rígida nos preços industriais modernos, em comparação com os sistemas de fixação de preços relativamente flexíveis de matérias-primas que dominam as economias agrícolas. Os preços são fixos e apenas as quantidades são ajustadas. Malinvaud considera o estado de equilíbrio no desemprego clássico e keynesiano como o mais provável. O trabalho na tradição neoclássica limita-se a um caso especial da tipologia de Malinvaud, o equilíbrio walrasiano. Na teoria de Malinvaud, é quase impossível alcançar o caso de equilíbrio walrasiano, dada a natureza dos preços industriais.

Monetarismo

Milton Friedman desenvolveu uma alternativa à macroeconomia keynesiana eventualmente denominada monetarismo. Geralmente o monetarismo é a ideia de que a oferta de moeda é importante para a macroeconomia. Quando o monetarismo surgiu nas décadas de 1950 e 1960, os keynesianos negligenciaram o papel que o dinheiro desempenhava na inflação e no ciclo econômico, e o monetarismo abordou diretamente esses pontos.

Criticando e reformulando a curva de Phillips

A curva de Phillips parecia refletir uma relação clara e inversa entre inflação e produto. A curva invalidou-se na década de 1970, quando as economias sofreram simultaneamente estagnação econômica e inflação, fenômeno conhecido como estagflação. A implosão empírica da curva de Phillips seguiu as críticas teóricas feitas por Friedman e Edmund Phelps. Phelps, embora não seja monetarista, argumentou que apenas a inflação ou a deflação inesperadas impactavam o emprego. Variações de Phelps da "curva de Phillips com expectativas adaptativas" tornaram-se uma ferramenta padrão. Friedman e Phelps utilizaram modelos sem trade-off de longo prazo entre inflação e desemprego. Em vez da curva de Phillips, utilizaram modelos baseados na taxa natural de desemprego, onde a política monetária expansionista só pode deslocar temporariamente o desemprego para um nível inferior à taxa natural. Eventualmente, as empresas ajustarão os seus preços e salários à inflação com base em fatores reais, ignorando as alterações nominais da política monetária. O impulso expansionista será eliminado.

Importância da moeda

Anna Schwartz colaborou com Friedman para produzir uma das principais obras do monetarismo, A Monetary History of the United States (1963), que ligava a oferta monetária ao ciclo econômico. Os keynesianos das décadas de 1950 e 60 adotaram a visão de que a política monetária não tem impacto na produção agregada ou no ciclo econômico, com base na evidência de que, durante a Grande Depressão, as taxas de juro tinham sido extremamente baixas, mas a produção permanecia reduzida. Friedman e Schwartz argumentaram que os keynesianos apenas olhavam para as taxas nominais e negligenciavam o papel que a inflação desempenha nas taxas de juro reais, que haviam sido elevadas durante grande parte da Depressão. Em termos reais, a política monetária havia sido efetivamente contracionista, exercendo pressão descendente sobre a produção e o emprego, embora os economistas que analisavam apenas as taxas nominais pensassem que a política monetária havia sido estimulante.

Friedman desenvolveu sua própria teoria quantitativa da moeda, que se referia à de Irving Fisher, mas herdou muito de Keynes. A "Teoria Quantitativa do Dinheiro: uma Reafirmação" de Friedman de 1956 incorporou a demanda de Keynes por moeda e a preferência pela liquidez em uma equação semelhante à equação clássica de troca. A teoria quantitativa atualizada de Friedman também permitiu a possibilidade de utilizar a política monetária ou fiscal para remediar uma grande recessão. Friedman rompeu com Keynes ao argumentar que a demanda por moeda é relativamente estável – mesmo durante uma recessão. Os monetaristas argumentaram que buscar uma sintonia entre política fiscal e monetária é contraproducente. Concluíram que a demanda por moeda permanece estável mesmo durante mudanças na política fiscal, e que tanto a política fiscal como a monetária sofrem de atrasos que as tornam demasiado lentas para evitar desacelerações leves.

Proeminência e declínio

O monetarismo atraiu a atenção dos tomadores de decisões políticas no final dos anos 1970 e 1980. A versão da curva de Phillips de Friedman e Phelps teve melhor desempenho durante a estagflação e deu ao monetarismo uma forte credibilidade. Em meados da década de 1970, o monetarismo tornou-se a nova ortodoxia na macroeconomia, e no final da década de 1970, os bancos centrais do Reino Unido e dos Estados Unidos adotaram em grande parte uma política monetarista de colocar objetivos para a oferta monetária em vez das taxas de juro ao definir as medidas. Contudo, a definição de metas para agregados monetários revelou-se difícil para os bancos centrais devido a dificuldades de medição. O monetarismo enfrentou um grande teste quando Paul Volcker assumiu a presidência da Reserva Federal em 1979. Volcker restringiu a oferta monetária e reduziu a inflação, criando uma grave recessão no processo. A recessão diminuiu a popularidade do monetarismo, mas demonstrou claramente a importância da oferta monetária na economia. O monetarismo tornou-se menos credível quando a velocidade do dinheiro, outrora estável, desafiou as previsões monetaristas e começou a mover-se erraticamente nos Estados Unidos durante o início da década de 1980. Os métodos monetaristas de modelos de equação única e a análise não estatística de dados plotados também perderam para a modelagem de equações simultâneas preferida pelos keynesianos. As políticas e o método de análise do monetarismo perderam influência entre os bancos centrais e entre os acadêmicos, mas os seus princípios fundamentais da neutralidade da moeda a longo prazo (crescimento da oferta monetária não tem efeitos a longo prazo sobre variáveis reais, como a produção) e a utilização da política monetária para a estabilização tornaram-se partes da corrente macroeconômica mainstream, mesmo entre os keynesianos.

Nova economia clássica

A "nova economia clássica" evoluiu do monetarismo e apresentou outros desafios ao keynesianismo. Os primeiros novos clássicos consideravam-se monetaristas, mas a nova escola clássica evoluiu. Os novos clássicos abandonaram a crença monetarista de que a política monetária poderia impactar sistematicamente a economia, e acabaram por abraçar modelos de ciclos reais de negócios que ignoravam inteiramente os fatores monetários.

Os novos clássicos romperam completamente com a teoria econômica keynesiana, enquanto os monetaristas haviam se baseado em ideias keynesianas. Apesar de rejeitarem a teoria keynesiana, os novos economistas clássicos partilhavam o foco keynesiano de explicar as flutuações de curto prazo. Os novos clássicos substituíram os monetaristas como os principais opositores ao keynesianismo e mudaram o principal debate na macroeconomia, que antes era se a análise deveria centrar-se flutuações de curto prazo, e passou a ser se os modelos macroeconômicos deveriam basear-se em teorias microeconômicas. Tal como o monetarismo, a nova economia clássica estava enraizada na Universidade de Chicago, principalmente com Robert Lucas. Outros líderes no desenvolvimento da nova economia clássica incluem Edward Prescott, da Universidade de Minnesota, e Robert Barro, da Universidade de Rochester.

Os novos economistas clássicos escreveram que a teoria macroeconômica anterior se baseava apenas tenuemente na teoria microeconômica e descreveram os seus esforços como fornecer "fundações microeconômicas para a macroeconomia". Os novos clássicos também introduziram as expectativas racionais e argumentaram que os governos tinham pouca capacidade para estabilizar a economia dadas as expectativas racionais dos agentes econômicos. O mais controverso é que os novos economistas clássicos reviveram a suposição de equilíbrio de mercado, assumindo que os preços são flexíveis e que o mercado deve ser modelado em equilíbrio.

Expectativas racionais e irrelevância política

Os keynesianos e os monetaristas reconheceram que as pessoas baseavam as suas decisões econômicas nas expectativas sobre o futuro. No entanto, até a década de 1970, a maioria dos modelos baseava-se em expectativas adaptativas, que presumiam que as expectativas se baseavam em uma média de experiências passadas. Por exemplo, se a inflação média fosse de 4% durante um período, presumia-se que os agentes econômicos esperarariam uma inflação de 4% no ano seguinte. Em 1972, Lucas, influenciado por um artigo sobre economia agrícola de 1961 de John Muth, introduziu expectativas racionais na macroeconomia. Essencialmente, as expectativas adaptativas modelaram o comportamento como se fosse retrospectivo, enquanto as expectativas racionais modelaram os agentes econômicos (consumidores, produtores e investidores) como se olhassem para o futuro. Os novos economistas clássicos também afirmaram que um modelo econômico seria internamente inconsistente se assumisse que os agentes que ele modela se comportam como se não tivessem conhecimento do modelo. Sob a suposição de expectativas racionais, os modelos presumem que os agentes fazem suposições com base nas previsões ótimas do próprio modelo. Isto não implica que as pessoas tenham uma antevisão perfeita, mas que ajam com uma compreensão informada da teoria econômica e da política.

Thomas Sargent e Neil Wallace (1975) aplicaram expectativas racionais a modelos com trade-offs de curva de Phillips entre inflação e produção e descobriram que a política monetária não poderia ser usada para estabilizar sistematicamente a economia. A proposta de ineficácia política de Sargent e Wallace concluiu que os agentes econômicos antecipariam a inflação e ajustar-se-iam a níveis de preços mais elevados antes que o influxo de um estímulo monetário pudesse impulsionar o emprego e a produção. Só uma política monetária não prevista poderia aumentar o emprego, e nenhum banco central poderia utilizar sistematicamente a política monetária para a expansão sem que os agentes econômicos percebessem e antecipassem as alterações de preços antes que estas pudessem ter um impacto estimulante.

Robert E. Hall aplicou expectativas racionais à hipótese de renda permanente de Friedman de que as pessoas baseiam o nível de seus gastos atuais em sua riqueza e renda vitalícia, e não na renda atual. Hall descobriu que as pessoas suavizam o seu consumo ao longo do tempo e só alteraram os seus padrões de consumo quando as suas expectativas sobre o rendimento futuro mudarem. As versões de Hall e Friedman da hipótese do rendimento permanente levantaram questionamentos sobre a visão keynesiana de que políticas de estabilização de curto prazo, como cortes de impostos, podem estimular a economia. A perspectiva do rendimento permanente sugere que os consumidores baseiam os seus gastos na riqueza, pelo que um aumento temporário no rendimento produziria apenas um aumento moderado no consumo. Os testes empíricos da hipótese de Hall sugerem que esta pode subestimar os aumentos no consumo devido ao aumento dos rendimentos; no entanto, o trabalho de Hall ajudou a popularizar os modelos de consumo com equações de Euler.

A crítica de Lucas e microfundamentos

Em 1976, Lucas escreveu um artigo criticando os modelos keynesianos de grande escala usados para previsão e avaliação de políticas. Lucas argumentou que os modelos econômicos baseados em relações empíricas entre variáveis são instáveis na medida em que as políticas mudam: uma relação sob um regime político pode ser inválida após as mudanças de regime. A crítica de Lucas foi mais longe e argumentou que o impacto de uma política é determinado pela forma como a política altera as expectativas dos agentes econômicos. Nenhum modelo é estável a menos que leve em conta as expectativas e a forma como as expectativas se relacionam com a política. Os novos economistas clássicos argumentaram que abandonar os modelos de desequilíbrio do keynesianismo e concentrar-se em modelos de equilíbrio baseados na estrutura e no comportamento iria remediar estas falhas. Os economistas keynesianos responderam construindo modelos com microfundamentos baseados em relações teóricas estáveis.

Teoria de oferta de Lucas e modelos de ciclos de negócios

Lucas e Leonard Rapping expuseram a primeira nova abordagem clássica para a oferta agregada em 1969. Segundo o seu modelo, as mudanças no emprego baseiam-se nas preferências dos trabalhadores pelo tempo de lazer. Lucas e Rapping modelaram as reduções no emprego como escolhas voluntárias dos trabalhadores para reduzir o seu esforço de trabalho em resposta ao salário vigente.

Lucas (1973) propôs uma teoria de ciclo de negócios baseada em expectativas racionais, informações imperfeitas e compensação de mercado. Ao construir este modelo, Lucas tentou incorporar o fato empírico de que existia um trade-off entre inflação e produção, sem conceder que a moeda não era neutra no curto prazo. Este modelo incluía a ideia de surpresa na política monetária monetária: a política monetária só importa quando faz com que as pessoas fiquem surpreendidas ou confusas com a mudança dos preços relativos dos bens. Lucas levantou a hipótese de que os produtores tomam consciência das mudanças em suas próprias indústrias antes de reconhecerem as mudanças em outras indústrias. Dada esta suposição, um produtor pode perceber um aumento no nível geral de preços como um aumento na demanda de seus bens. O produtor responde aumentando a produção apenas para descobrir a “surpresa” de que os preços aumentaram em toda a economia em geral e não especificamente para os seus produtos. Esta “curva de oferta de Lucas” modela a produção em função do “preço” ou “surpresa monetária”, a diferença entre a inflação esperada e a inflação real. A teoria do ciclo de negócios "surpresa" de Lucas caiu em desuso após a década de 1970, quando as evidências empíricas não conseguiram amparar este modelo.

Teoria dos ciclos reais de negócios

Embora os modelos de “surpresa monetária” houvessem fracassado, continuavam os esforços para desenvolver um novo modelo clássico do ciclo econômico. Um artigo de 1982 de Kydland e Prescott introduziu a teoria dos ciclos reais de negócios (CRN). Segundo esta teoria, os ciclos econômicos poderiam ser explicados inteiramente pelo lado da oferta e os modelos representavam a economia com sistemas em equilíbrio constante. A CRN rejeitou a necessidade de explicar os ciclos econômicos com surpresas nos preços, falhas de mercado, rigidez de preços, incerteza e instabilidade. Em vez disso, Kydland e Prescott construíram modelos parcimoniosos que explicavam os ciclos de negócios com mudanças na tecnologia e na produtividade. Os níveis de emprego mudavam porque as variações tecnológicas e de produtividade alteravam o desejo das pessoas de trabalhar. A CRB rejeitou a ideia de elevado desemprego involuntário em recessões e não só rejeitou a ideia de que a moeda poderia estabilizar a economia, mas também a ideia monetarista de que a moeda poderia desestabilizá-la.

Os modeladores de ciclos reais de negócios procuraram construir modelos macroeconômicos baseados em microfundamentos do equilíbrio geral de Arrow-Debreu. Os modelos CRN foram uma das inspirações para os modelos de equilíbrio geral estocástico dinâmico (DSGE). Os modelos DSGE tornaram-se uma ferramenta metodológica comum para macroeconomistas – mesmo aqueles que discordam da nova teoria clássica.

Nova economia keynesiana

A nova economia clássica havia apontado a contradição inerente da síntese neoclássica: a microeconomia walrasiana com compensação de mercado e equilíbrio geral não poderia levar à macroeconomia keynesiana onde os mercados não chegavam a um equilíbrio. Os novos keynesianos reconheceram este paradoxo, mas, enquanto os novos clássicos abandonaram Keynes, os novos keynesianos abandonaram Walras e o equilíbrio de mercado. Durante o final dos anos 1970 e 1980, novos pesquisadores keynesianos estudaram como as falhas de mercado, como a concorrência monopolista, as fricções nominais (preços rígidos, por exemplo) e outras fricções, tornavam a microeconomia consistente com a macroeconomia keynesiana. Os novos keynesianos frequentemente formulavam modelos com expectativas racionais, propostos por Lucas e adotados pelos novos economistas clássicos.

Rigidez nominal e real

Stanley Fischer (1977) respondeu a proposição de inefetividade monetária de Thomas J. Sargent e Neil Wallace e mostrou como a política monetária poderia estabilizar a economia mesmo em um modelo de expectativas racionais. O modelo de Fischer mostrou como a política monetária poderia ter um impacto em um modelo com contratos de salários nominais de longo prazo. John B. Taylor expandiu no trabalho de Fischer e descobriu que a política monetária poderia ter efeitos duradouros — mesmo depois que preços e salários tivessem se ajustado. Taylor chegou nesse resultado após elaborar sobre um modelo de Fischer com as premissas de negociações de contratos defasados e contratos que fixavam os preços nominais e taxas salariais por períodos extensos de tempo. Essas primeiras teorias dos novos keynesianos eram baseadas na ideua básica que, dados salários fixos nominais, a autoridade monetária (banco central) pode controlar a taxa de desemprego. Já que salários são fixos a uma taxa nominal, a autoridade monetária pode controlar o salário real (valores de salários ajustados pela inflação) ao mudar a oferta de moeda e, então, impactar a taxa de desemprego.

Na década de 1980, os novos economistas keynesianos ficaram insatisfeitos com estes primeiros modelos de contratos de salários nominais, uma vez que previam que os salários reais seriam anticíclicos (os salários reais aumentariam quando a economia caísse), enquanto a evidência empírica mostrava que os salários reais tendiam a ser independentes de ciclos econômicos ou mesmo ligeiramente pró-cíclicos. Estes modelos de contrato também não faziam sentido do ponto de vista microeconômico, uma vez que não era claro por que razão as empresas utilizariam contratos de longo prazo se estes conduzissem a ineficiências. Em vez de procurarem rigidez no mercado de trabalho, os novos keynesianos mudaram seu foco para o mercado de bens e para os preços rígidos que resultavam de modelos de mudança de preços de “custos de menu”. O termo refere-se ao custo literal para um restaurante imprimir novos cardápios quando deseja alterar os preços; no entanto, os economistas também o utilizam para se referirem a custos mais gerais associados à alteração dos preços, incluindo a despesa de avaliar se deve ou não fazer a alteração. Uma vez que as empresas têm de gastar dinheiro para alterar os preços, nem sempre os ajustam ao ponto em que os mercados se estabilizam, e esta falta de ajustamentos de preços pode explicar por que a economia pode estar em desequilíbrio. Estudos que utilizaram dados do Índice de Preços ao Consumidor dos Estados Unidos confirmaram que os preços tendem a ser rígidos. O preço de um bem normalmente muda a cada quatro a seis meses ou, se as promoções forem excluídas, a cada oito a onze meses.

Embora alguns estudos sugiram que os custos do menu são demasiado pequenos para terem um grande impacto agregado, Laurence Ball e David Romer (1990) mostraram que a rigidez real poderia interagir com a rigidez nominal para criar um desequilíbrio significativo. A rigidez real ocorre sempre que uma empresa demora a ajustar os seus preços reais em resposta a um ambiente econômico em mudança. Por exemplo, uma empresa pode enfrentar rigidez real se tiver poder de mercado ou se os custos de seus fatores de produção e salários estiverem fixados por um contrato. Ball e Romer argumentaram que a rigidez real no mercado de trabalho mantém elevados os custos das empresas, o que faz com que as empresas hesitem em reduzir os preços e perder receitas. A despesa criada pela rigidez real combinada com o custo de menu da alteração dos preços torna menos provável que as empresas reduzam os preços para um nível de equilíbrio do mercado.

Falha de coordenação

A falha de coordenação é outra possível explicação para recessões e desemprego. Nas recessões, uma fábrica pode ficar inativa mesmo que haja pessoas dispostas a trabalhar nela e pessoas dispostas a comprar a sua produção se tiverem empregos. Em tal cenário, as crises econômicas parecem ser o resultado de uma falha de coordenação: a mão invisível não consegue coordenar o fluxo normal e ótimo de produção e consumo. Russell Cooper e Andrew John (1988) expressaram uma forma geral de coordenação como modelos com equilíbrios múltiplos onde os agentes poderiam se coordenar para melhorar (ou pelo menos não prejudicar) cada uma de suas respectivas situações. Cooper e John basearam seu trabalho em modelos anteriores, incluindo o modelo do coco de Peter Diamond (1982), que demonstrou um caso de falha de coordenação envolvendo a teoria do ajuste. No modelo de Diamond, os produtores têm maior probabilidade de produzir se virem outros produzindo. O aumento de possíveis parceiros comerciais aumenta a probabilidade de um determinado produtor encontrar alguém com quem negociar. Tal como em outros casos de falha de coordenação, o modelo de Diamond tem equilíbrios múltiplos e o bem-estar de um agente depende das decisões dos outros. O modelo de Diamond é um exemplo de uma “ externalidade de mercado denso” que faz com que os mercados funcionem melhor quando mais pessoas e empresas neles participam. Outras fontes potenciais de falha de coordenação incluem profecias autorrealizáveis. Se uma empresa antecipar uma queda na demanda, poderá reduzir as contratações. A falta de vagas de emprego pode preocupar os trabalhadores, que depois reduzem o seu consumo. Esta queda na demanda corresponde às expectativas da empresa, mas deve-se inteiramente às suas próprias ações.

Falhas do mercado de trabalho

Os novos keynesianos ofereceram explicações para o fracasso da recuperação do mercado de trabalho. Em um mercado walrasiano, os trabalhadores desempregados diminuem os salários até que a demanda de trabalhadores satisfaça a oferta. Se os mercados fossem walrasianos, as fileiras dos desempregados seriam limitadas aos trabalhadores em transição entre empregos e aos trabalhadores que optam por não trabalhar porque os salários são demasiado baixos para atraí-los. Eles desenvolveram várias teorias que explicam por que os mercados podem permitir o desemprego involuntário. Destas teorias, os novos keynesianos foram especialmente associados aos salários de eficiência e à teoria insider-outsider usada para explicar os efeitos de longo prazo do desemprego anterior, onde aumentos de curto prazo no desemprego se tornam permanentes e levam a níveis mais elevados de desemprego no longo prazo.

Teoria insider-outsider

Os economistas interessaram-se pela histerese quando os níveis de desemprego dispararam com o choque do petróleo de 1979 e as recessões do início da década de 1980, mas não regressaram aos níveis mais baixos que eram considerados a taxa natural. Olivier Blanchard e Lawrence Summers (1986) explicaram a histerese no desemprego com modelos insider-outsider, que também foram propostos por Assar Lindbeck e Dennis Snower em uma série de artigos e depois em um livro. Insiders, funcionários que já trabalham em uma empresa, estão preocupados apenas com seu próprio bem-estar. Preferem manter os seus salários elevados do que ver seus salários reduzidos e a diminuição do desemprego. Os desempregados, outsiders, não têm qualquer voz no processo de negociação salarial, pelo que os seus interesses não são representados. Quando o desemprego aumenta, o número de outsiders também aumenta. Mesmo depois de a economia ter se recuperado, os outsiders continuam a ser excluídos do processo de negociação. O maior grupo de outsiders criado por períodos de retração econômica pode levar a níveis persistentemente mais elevados de desemprego. A presença de histerese no mercado de trabalho também aumenta a importância da política monetária e fiscal. Se as recessões temporárias da economia podem criar aumentos de desemprego a longo prazo, as políticas de estabilização fazem mais do que proporcionar um alívio temporário, evitam que choques de curto prazo se transformem em aumentos de desemprego de longo prazo.

Salário eficiência

Nos modelos de salário eficiência, os trabalhadores são pagos em níveis que maximizam a produtividade em vez de equilibrar o mercado. Por exemplo, nos países em desenvolvimento, as empresas podem pagar mais do que a taxa de mercado para garantir que os seus trabalhadores estejam adequadamente nutridos para serem produtivos. As empresas também poderão pagar salários mais elevados para aumentar a lealdade e o moral, possivelmente levando a uma maior produtividade. As empresas também podem pagar salários mais elevados do que os de mercado para evitar a evasão. Os shirking models foram especialmente influentes. Carl Shapiro e Joseph Stiglitz (1984) criaram um modelo em que os funcionários tendem a evitar o trabalho, a menos que as empresas possam monitorar o esforço dos trabalhadores e ameaçar os funcionários ociosos com a demissão. Se a economia estiver em pleno emprego, quem foge é demitido simplesmente arruma um novo emprego. As empresas individuais pagam aos seus trabalhadores um bônus acima da taxa de mercado para garantir que os seus funcionários preferiram trabalhar e manter o seu emprego atual, em vez de enrolar e correr o risco de terem de mudar para um novo emprego. Como cada empresa paga mais do que os salários de equilíbrio do mercado, o mercado de trabalho agregado não consegue chegar a um equilíbrio. Isto cria um conjunto de desempregados e aumenta os custos para os demitidos. Os trabalhadores não só arriscam receber um salário mais baixo, como também correm o risco de ficarem presos no grupo dos desempregados. Manter os salários acima dos níveis de equilíbrio do mercado cria um sério desincentivo ao desleixo, o que torna os trabalhadores mais eficientes, embora deixe alguns desempregados.

Novas teorias de crescimento

Após pesquisas sobre o modelo de crescimento neoclássico nas décadas de 1950 e 1960, poucos trabalhos sobre o crescimento econômico ocorreram até 1985. Os artigos de Paul Romer foram particularmente influentes no desencadeamento do renascimento da pesquisa sobre o crescimento. Começando em meados da década de 1980 e crescendo no início da década de 1990, muitos macroeconomistas mudaram o seu foco para o longo prazo e iniciaram teorias de "novo crescimento", incluindo o crescimento endógeno. Os economistas procuraram explicar fatos empíricos, incluindo o fracasso da África Subsariana em recuperar-se do atraso no crescimento, a expansão dos Tigres da Ásia Oriental e o abrandamento do crescimento da produtividade nos Estados Unidos antes do boom tecnológico da década de 1990. A convergência nas taxas de crescimento tinha sido prevista no modelo de crescimento neoclássico, e este aparente fracasso preditivo inspirou a pesquisa sobre o crescimento endógeno.

Três famílias de novos modelos de crescimento questionaram os modelos neoclássicos. A primeira questionou o pressuposto dos modelos anteriores de que os benefícios econômicos do capital diminuiriam ao longo do tempo. Estes primeiros modelos de crescimento incorporaram externalidades positivas à acumulação de capital, onde o investimento de uma empresa em tecnologia gera benefícios de repercussão para outras empresas porque o conhecimento se espalha. A segunda centrou-se no papel da inovação no crescimento. Estes modelos centraram-se na necessidade de incentivar a inovação por meio de patentes e outros incentivos. Um terceiro conjunto, referido como o “renascimento neoclássico”, expandiu a definição de capital na teoria do crescimento exógeno para incluir o capital humano. Esta linha de pesquisa começou com Mankiw, Romer e Weil (1992), que mostrou que 78% da variação do crescimento entre países poderia ser explicada por um modelo de Solow que incluísse o capital humano.

As teorias do crescimento endógeno implicavam que os países poderiam passar por um rápido crescimento de "recuperação" por meio de uma sociedade aberta que encorajasse o influxo de tecnologia e ideias de outras nações. A teoria do crescimento endógeno também sugeria que os governos deveriam intervir para incentivar o investimento em pesquisa e desenvolvimento, porque o sector privado poderia não investir em níveis ótimos.

Nova síntese

Uma "nova síntese" ou "nova síntese neoclássica" surgiu na década de 1990, extraindo ideias tanto da nova escola keynesiana como da nova escola clássica. Da nova escola clássica, adaptou as hipóteses de CRN, incluindo expectativas e métodos racionais; da nova escola keynesiana, trouxe a rigidez nominal (rigidez de preços) e outras imperfeições do mercado. A nova síntese implica que a política monetária pode ter um efeito estabilizador na economia, ao contrário da nova teoria clássica. A nova síntese foi adotada por economistas acadêmicos e, logo depois, por formuladores de políticas, tais como os banqueiros centrais.

Na síntese, os debates tornaram-se menos ideológicos (relativamente a questões metodológicas fundamentais) e mais empíricos. Woodford descreveu a mudança:

Woodford enfatizou que havia agora uma distinção mais forte entre trabalhos de caracterização de dados, que não fazem reivindicações quanto à relação de seus resultados com decisões econômicas específicas, e modelos estruturais, onde um modelo com uma base teórica tenta descrever relações reais e decisões tomadas por agentes económicos. atores. A validação de modelos estruturais exige agora que as suas especificações reflitam “problemas de decisão explícitos enfrentados pelas famílias ou empresas”. A caracterização dos dados, diz Woodford, revela-se útil para "estabelecer factos que se espera que os modelos estruturais expliquem", mas não como ferramenta de análise política. Pelo contrário, são os modelos estruturais, que explicam esses factos em termos de decisões tomadas pelos agentes na vida real, que constituem a base da análise política.

A teoria da nova síntese desenvolveu modelos CRN chamados modelos de equilíbrio geral estocástico dinâmico (DSGE), que evitam a crítica de Lucas. Os modelos DSGE formulam hipóteses sobre os comportamentos e preferências das empresas e das famílias; soluções numéricas dos modelos DSGE resultantes são calculadas. Estes modelos também incluíam um elemento “estocástico” criado por choques na economia. Nos modelos CRN originais, estes choques limitavam-se às mudanças tecnológicas, mas os modelos mais recentes incorporaram outras mudanças reais. A análise econométrica dos modelos DSGE sugeriu que fatores reais por vezes afetam a economia. Um artigo de Frank Smets e Rafael Woulters (2007) afirmou que a política monetária explicava apenas uma pequena parte das flutuações na produção econômica. Nos novos modelos de síntese, os choques podem afetar tanto a demanda como a oferta.

Desenvolvimentos mais recentes na modelação da nova síntese incluíram o desenvolvimento de modelos de agentes heterogéneos, utilizados na otimização da política monetária: estes modelos examinam as implicações de ter grupos distintos de consumidores com diferentes comportamentos de poupança na transmissão da política monetária.

Crise financeira de 2008, Grande Recessão, e a evolução do consenso

A crise financeira de 2007-2008 e a subsequente Grande Recessão desafiaram a macroeconomia de curto prazo da época. Poucos economistas previram a crise e, mesmo depois, houve grandes discordâncias sobre como enfrentá-la. A nova síntese formou-se durante a Grande Moderação e não foi testada em ambiente econômico austero. Muitos economistas concordam que a crise resultou de uma bolha econômica, mas nenhuma das principais escolas macroeconômicas incluídas na síntese prestou muita atenção às finanças ou a uma teoria de bolhas de ativos. As falhas da teoria macroeconômica da época em explicar a crise estimularam os macroeconomistas a reavaliar a síntese. Alguns comentaristas ridicularizaram o mainstream e propuseram uma grande reavaliação.

Críticas particulares durante a crise foram dirigidas aos modelos DSGE, que foram desenvolvidos antes e durante a nova síntese. Robert Solow declarou perante o Congresso dos EUA que a modelagem DSGE "não tem nada de útil a dizer sobre a política antirrecessão porque incorporou aos seus pressupostos essencialmente implausíveis a 'conclusão' de que não há nada que a política macroeconômica possa fazer". Solow também criticou os modelos DSGE por frequentemente pressuporem que um único "agente representativo" pode representar a interação complexa dos diversos agentes que constituem o mundo real. Robert Gordon criticou grande parte da macroeconomia depois de 1978. Gordon pediu uma renovação da teorização e da modelagem do desequilíbrio. Ele menosprezou os economistas novos clássicos e os economistas novos keynesianos que presumiam que os mercados estavam em equilíbrio; apelou a uma renovação dos modelos econômicos que pudesse incluir tanto o equilíbrio do mercado como bens com preços rígidos, como o petróleo e a habitação, respectivamente.

A crise de confiança nos modelos DSGE não desmantelou o consenso mais profundo que caracteriza a nova síntese, e os modelos que poderiam explicar o desenvolvimento contínuo de novos dados. As áreas que tinham registado uma maior atenção popular e política, como a desigualdade de renda, receberam maior atenção, tal como os modelos que incorporavam uma heterogeneidade significativa (em oposição aos modelos DSGE anteriores). Ao criticar os modelos DSGE, Ricardo J. Caballero argumentou que o trabalho em finanças mostrou progresso e sugeriu que a macroeconomia moderna precisava ser recentrada, mas não descartada na sequência da crise financeira. Em 2010, o presidente do Federal Reserve Bank de Minneapolis, Narayana Kocherlakota, reconheceu que os modelos DSGE "não eram muito úteis" para analisar a crise financeira de 2007-2010, mas argumentou que a aplicabilidade desses modelos estava "melhorando" e afirmou que havia um crescente consenso entre os macroeconomistas de que os modelos DSGE precisam incorporar tanto a "rigidez dos preços quanto as fricções do mercado financeiro". Apesar de suas críticas à modelagem DSGE, ele afirmou que os modelos modernos são úteis:

No início dos anos 2000, ...[o] problema de compatibilidade disapareceram nos modelos macroecoômicos modernos usando preços rígidos. Ao usar novos métodos de estimativa bayesiana, Frank Smets e Raf Wouters demonstraram que um modelo Novo Keynesiano suficientemente completo poderia ser compatível com os dados europeus. Suas descobertas, junto com trabalhos similares de outros economistas, levou a ampla adoção de modelos Novo Keynesianos para análise de políticas públicas e para previsão de bancos centrais em todo o mundo.

O professor de economia da Universidade de Minnesota, VV Chari, disse em 2010 que os modelos DSGE mais avançados permitiam uma heterogeneidade significativa no comportamento e nas decisões, a partir de fatores como idade, experiências anteriores e informações disponíveis. Paralelamente a estas melhorias na modelização DSGE, o trabalho incluiu também o desenvolvimento de modelos de agentes heterogêneos de aspectos mais específicos da economia, como a transmissão da política monetária.

Teorias heterodoxas

Os economistas heterodoxos aderem a teorias suficientemente fora do mainstream para serem marginalizados e tratados como irrelevantes pelo status quo. Inicialmente, economistas heterodoxos, incluindo Joan Robinson, trabalharam ao lado de economistas convencionais, mas grupos heterodoxos isolaram-se e criaram grupos insulares no final dos anos 1960 e 1970. Os economistas heterodoxos dos dias de hoje publicam frequentemente em suas próprias revistas, em vez de nas revistas convencionais, e evitam a modelização formal em favor de trabalhos teóricos mais abstratos.

De acordo com o The Economist, a crise financeira de 2008 e a subsequente recessão destacaram as limitações das teorias, modelos e econometria macroeconômicas da época. A imprensa durante o período discutiu a economia pós-keynesiana e a economia austríaca, duas tradições heterodoxas que têm pouca influência na economia ortodoxa.

Economia pós-keynesiana

Enquanto os neokeynesianos integraram as ideias de Keynes com a teoria neoclássica, os pós-keynesianos seguiram em outras direções. Os pós-keynesianos opuseram-se à síntese neoclássica e partilharam uma interpretação fundamentalista de Keynes que procurava desenvolver teorias econômicas sem elementos clássicos. O cerne da crença pós-keynesiana é a rejeição de três axiomas que são centrais para as visões keynesianas clássicas e convencionais: a neutralidade da moeda, a substituição bruta e o axioma ergódico. Os pós-keynesianos não só rejeitam a neutralidade da moeda no curto prazo, como também vêem a moeda como um fator importante no longo prazo, uma opinião que outros keynesianos abandonaram na década de 1970. A substituição bruta implica que os bens são intercambiáveis. Mudanças relativas de preços fazem com que as pessoas mudem seu consumo proporcionalmente à mudança. O axioma ergódico afirma que o futuro da economia pode ser previsto com base nas condições de mercado passadas e presentes. Sem a suposição ergódica, os agentes são incapazes de formar expectativas racionais, minando a nova teoria clássica. Em uma economia não ergódica, é muito difícil fazer previsões e a tomada de decisões é dificultada pela incerteza. Em parte devido à incerteza, os pós-keynesianos presumem uma postura diferente dos novos keynesianos em relação à rigidez dos preços e salários quando comparados . Eles não veem a rigidez nominal como uma explicação para a incapacidade de equilíbrio dos mercados. Em vez disso, pensam que preços rígidos e contratos de longo prazo ancoram as expetativas e aliviam a incerteza que prejudica os mercados eficientes. As políticas econômicas pós-keynesianas enfatizam a necessidade de reduzir a incerteza na economia, incluindo redes de proteção e estabilidade de preços. Hyman Minsky aplicou noções pós-keynesianas de incerteza e instabilidade a uma teoria de crise financeira em que os investidores se endividam cada vez mais até que os seus retornos não possam mais pagar os juros sobre ativos alavancados, resultando em uma crise financeira. A crise financeira de 2007-2008 trouxe a atenção geral para o trabalho de Minsky.

Teoria austríaca do ciclo econômico

A Escola Austríaca de Economia começou com os Princípios de Economia de Carl Menger, de 1871. Os seguidores de Menger formaram um grupo distinto de economistas até por volta da Segunda Guerra Mundial, quando a distinção entre a economia austríaca e outras escolas de pensamento foi em grande parte destruída. A tradição austríaca sobreviveu como uma escola distinta, contudo, por meio das obras de Ludwig von Mises e Friedrich Hayek. Os austríacos de hoje distinguem-se pelo seu interesse em trabalhos austríacos anteriores e pela abstenção da metodologia empírica padrão, incluindo a econometria. Os austríacos também se concentram nos processos de mercado em vez do equilíbrio. Os economistas tradicionais são geralmente críticos da sua metodologia.

Hayek desenvolveu a teoria austríaca do ciclo econômico, que sintetiza a teoria do capital de Menger e a teoria da moeda e do crédito de Mises. A teoria propõe um modelo de investimento intertemporal em que os planos de produção precedem a fabricação do produto acabado. Os produtores revisam os planos de produção para se adaptarem às mudanças nas preferências dos consumidores. Os produtores respondem à “demanda derivada”, que é a demanda estimada para o futuro, em vez da demanda atual. Se os consumidores reduzirem os seus gastos, os produtores acreditam que os consumidores estão poupando para despesas adicionais mais tarde, de modo que a produção permanece constante. Combinada com um mercado de fundos para empréstimos (que relaciona poupança e investimento por meio da taxa de juro), esta teoria da produção de capital conduz a um modelo de macroeconomia onde os mercados refletem preferências intertemporais. O modelo de Hayek sugere que uma bolha econômica começa quando o crédito barato inicia um boom onde os recursos são mal distribuídos, de modo que as fases iniciais da produção recebem mais recursos do que deveriam e começa a superprodução; os últimos estágios do capital não são financiados para manutenção, a fim de evitar a depreciação. A superprodução nas fases iniciais não pode ser processada por capital de fase posterior mal conservado. O boom torna-se um fracasso quando a falta de produtos acabados leva à “poupança forçada”, uma vez que menos produtos acabados podem ser produzidos para venda.

Notas

Citações

Referências

Leitura adicional

Artigos

- de Vroey, Michel (2004). «The History of Macroeconomics Viewed against the Background of the Marshall-Walras Divide». History of Political Economy. 36: 57–91. doi:10.1215/00182702-36-suppl_1-57

- Leijonhufvud, Axel (1981). Information and coordination : essays in macroeconomic theory. New York: Oxford University Press. ISBN 978-0-19-502815-7

- Woodford, Michael (2003). Interest and prices: Foundations of a theory of monetary policy. Princeton, New Jersey: Princeton University Press. ISBN 978-0-691-01049-6

This article uses material from the Wikipedia Português article História do pensamento macroeconômico, which is released under the Creative Commons Attribution-ShareAlike 3.0 license ("CC BY-SA 3.0"); additional terms may apply (view authors). Conteúdo disponibilizado nos termos da CC BY-SA 4.0, salvo indicação em contrário. Images, videos and audio are available under their respective licenses.

®Wikipedia is a registered trademark of the Wiki Foundation, Inc. Wiki Português (DUHOCTRUNGQUOC.VN) is an independent company and has no affiliation with Wiki Foundation.